Read the English version published on October 6, 2020.

本稿は、ブルームバーグ・インテリジェンス(BI)のシニアアナリスト、Eric BalchunasとAthanasios Psarofagisが執筆し、ブルームバーグターミナルに最初に掲載されました。

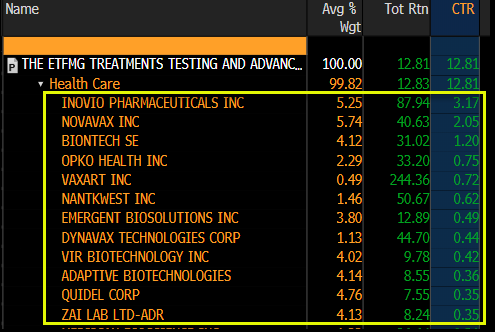

新たに設定されたテーマ型上場投資信託(ETF)であるGERMの値上がりの原動力となったのは、COVID-19 のワクチン開発競争でした。GERMはイノビオ、ノババックス、モデルナなどのバイオ医薬品企業の組み入れ比率が他のどのETFよりも高く設定されています。似たような名前の別のETFの株価はGERMほど上がっていないところを見ると、人気上昇中のこの分野のテーマ型ETFにおいては、銘柄を見極めるデューディリジェンスがいかに重要かが分かります。

GERMの高度に特化したデザインが人気に

ETFMG Treatments Testing and Advancements ETF(ティッカー:GERM)の株価は上場後の2週間で13%上昇し、テーマ型ETFにおいてはインデックスのデザインが非常に重要であることを改めて思い出させました。GERMは、ウイルス感染症の治療および感染防止を目指すバイオテック銘柄のみに特化したETFで、新型コロナウイルスのワクチン開発を目指す銘柄も含まれています。株価上昇の約半分は、イノビオおよびノババックスの貢献によるものでした。この2社の組み入れ比率は、全ETFの中でGERMが最も高くなっています。

GERMの初期の株価パフォーマンスは、同時期に設定されより幅広い銘柄を組み入れたPacer BioThreat ETF(ティッカー:VIRS)と、GERMのように特定のテーマに特化したETFの違いを浮き彫りにしています。VIRSは時価総額が大きい銘柄のみを組み入れており、その多くはワクチン開発に携わっていません。

GERM株価上昇の原動力となった銘柄

出所:ブルームバーグ インテリジェンス

Netflixを組み入れたバイオETF、ターゲットは投資アドバイザー

Pacer BioThreat ETF(VIRS)は、その名前(BioThreat:生物学的脅威)に反して、GERMよりも幅広い銘柄を組み入れています。ウォルマート、アマゾン・ドット・コム、Netflix、ロエベなどの主要銘柄に加えて、アボット・ラボラトリーズやヒドロキシクロロキンのメーカーであるサノフィなど的を絞った銘柄も組み入れています。名前に反して組み入れ銘柄の幅が広いのは、VIRSが投資アドバイザーをターゲットとしているためと考えられます。投資アドバイザーは、顧客への説明が容易であるため、大型銘柄を多く組み入れ市場との連動性が高いETFを好む傾向があるからです。

それに対してGERMは小型銘柄がより多く組み込まれているため、S&P500種株価指数からのトラッキングエラーも大きくなっています。

VIRS保有銘柄トップ10には大型株も

出所:ブルームバーグ インテリジェンス

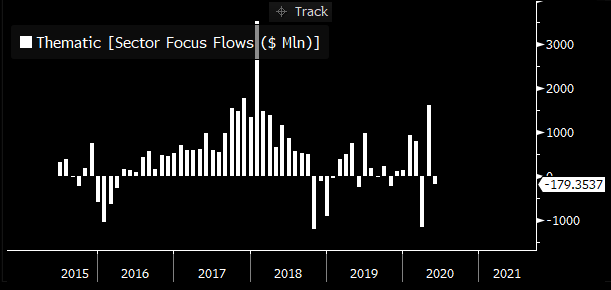

ロックダウン下のゲーム・クラウド需要がテーマ型ETFの追い風に

テーマ型ETFの中には、新型コロナウイルスによるロックダウン(都市封鎖)の恩恵を受けているものがあります。ゲーム、クラウドコンピューティング、インターネットサービスに特化したETFに資金が集まり、テーマ型ETFは4月に史上3番目となる資金流入を記録しました。ETFは手数料が高いため新たなファンドの設定が相次ぐと考えられることから、この傾向は継続すると思われます。

外出禁止でETFに資金が流入

ゲーム、クラウドコンピューティング、インターネットサービスに特化したETFをはじめとする米国のテーマ型ETFは、今年に入って急速な成長を見せています。これは、新型コロナウイルス感染拡大による外出禁止やリモートワークの増加によりIT企業の製品・サービスに対する需要が高まっていることから、パフォーマンスが堅調であるためです。4月にはテーマ型ETFへの資金流入が過去3番目となる16億ドルに上りました。欧州のファンドも残高が急増しています。

テーマ型ETFの資金流出入

出所:ブルームバーグ インテリジェンス

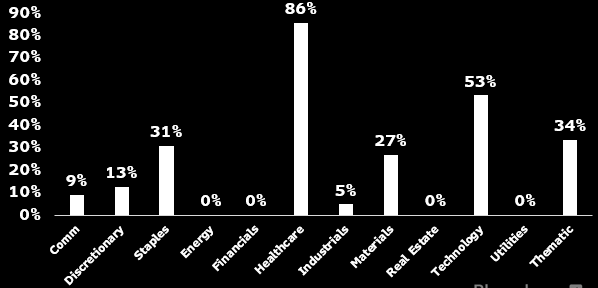

セクター型ETFとの比較でも健闘するテーマ型ETF

テーマ型ETFへの資金流入が加速している理由は、株価が底堅いためと考えられます。ブルームバーグでは、セクター型およびテーマ型ETFでレバレッジがかかっておらずかつ少なくとも1年の実績があるファンドを400本特定し、それぞれの現在の株価を過去52週の高値と比較して高値に最も近いものからランキングを作成しました。その結果、テーマ型ETF全体の34%にあたる39のテーマ型ETFがランキングの上位25%に入り、現在の株価が過去の高値に最も近いことが分かりました。また、セクター別ではヘルスケアとテクノロジーが上位25%に入った割合が最も高く、ヘルスケアでは全体の86%、テクノロジーでは全体の53%が上位25%に入りました。逆に、エネルギー、金融、公益事業、不動産に特化したETFで上位25%に入ったものはありませんでした。

過去52週高値との比較で上位25%に入った

セクター型ETFの各セクター総数に対する比率

出所:ブルームバーグ インテリジェンス

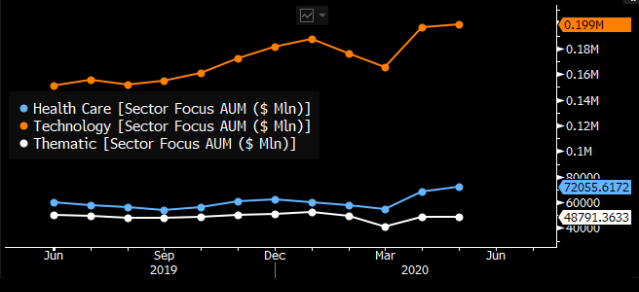

テーマ型ETF運用資産額はセクター型ETFをごぼう抜き

テーマ型ETFが世界産業分類基準(GICS) などの企業分類システムに準拠して組成されることはまずないため、既存のセクター分類には通常収まりません。そこでテーマ型ETFを1つのカテゴリーとして考えた場合その運用資産額は480億ドルに上り、各セクター型ETFの運用資産額と比較すると第4位となることが分かりました。テーマ型ETFが現在の成長率を維持した場合、セクター型第3位の不動産を追い抜くのは時間の問題と思われます。

セクター型ETFの運用資産額第1位はテクノロジー、第2位はヘルスケアです。セクター型ETF全体の運用資産額は5,500億ドルに上り、第1位のテクノロジー特化型ETFの運用資産額は1,980億ドルとなっています。

セクター型ETFの運用資産額推移

出所:ブルームバーグ インテリジェンス