Read the English version published on April 01, 2022

本分析記事はブルームバーグ・インテリジェンス(BI)のアナリスト、Mike McGloneが執筆し、ブルームバーグ ターミナルに最初に掲載されました。

商品市場には先走りすぎて自滅する危険がありますが、2022年には風説の流布が起きた2008年と似たようなリスクがある、とブルームバーグ・インテリジェンス(BI)ではみています。エネルギー価格は今後、若干上昇するか暴落するかのいずれかになる見込みですが、後者の方が2008年と似たような供給ショックによる価格急騰時にはよく見られています。今回異なるのは米国のパラダイムシフトで、当時世界最大のエネルギー輸入国だった米国は、今では最大の生産国かつ純輸出国となっています。その主な理由の1つはテクノロジーの進歩で、さらに戦争の影響と価格高騰によって化石燃料、特に変動の激しい供給源への依存から脱却しようとするこれまでの傾向には拍車がかかるでしょう。

銅を初めとする非鉄金属には原油同様、各国中央銀行によるインフレ対策に加えて需要破壊と平均回帰リスクがあります。今年はコーンベルト(米中西部のトウモロコシ栽培地域)で記録的な収穫がありそうですが、それだけでは戦争による供給不足を補うのは不十分かもしれません。主に恩恵を受けるのは金となる可能性があります。

ニクソン・フォード政権時代並みの商品相場高騰は短命に終わるか

1-3月(第1四半期)のように商品相場が極端に割高になった場合、過去の事例を教訓とすれば、相場は通常大きく反落して、その後長期にわたりその極端な高値を超えることはないと思われます。過去にはジェラルド・フォード政権への移行期だった1974年7-9月(第3四半期)がブルームバーグ商品スポット指数(BCOM)の上昇率が最も高かった四半期となりました。同指数がこのときの水準を持続的に上回るようになるまでには約4年間かかっています。2022年第1四半期のBCOMの上昇率は過去3番目に高くなっています。

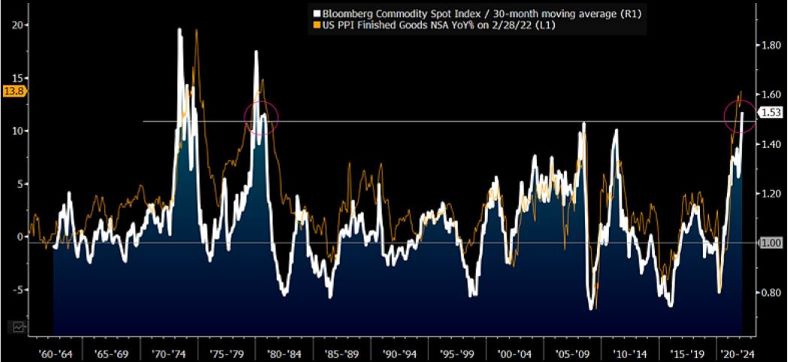

商品相場とインフレに珍しい極端な動き

商品市場は通常、他の市場よりも戦術的な取引が行われ、売買の判断は値動きの速度次第となる傾向があります。過去の事例から判断すると、第1四半期末の水準で機敏に売るのが得策かもしれません。チャートは、BCOMが30カ月移動平均を約50%上回る水準にあり、平均回帰の可能性が高まっていることと、同指数が生産者物価指数(PPI)と連動していることを示しています。2008年にBCOMは同様に割高な水準から50%ほど調整しました。BIでは類似する動きを予想しています。

では今回違うのはどのような点でしょうか。米国は当時、エネルギーと農産物の純輸入国でしたが、今では世界最大級の生産国・輸出国となっています。この相違点が、商品相場を平均回帰に向かう方向に傾かせる可能性があります。つまり価格高騰を反転させる力は今までになく強い可能性があり、さらに、リスク資産価格が高止まりすれば米連邦準備制度理事会(FRB)も金融引き締めを強化するでしょう。

ほぼ極限まで割高になった商品相場

出所:ブルームバーグ・インテリジェンス

100ドル台の原油は高すぎ-歴史が示す

サダム・フセイン氏が1990年にクウェートに侵攻した際、原油価格はそれまでの1バレル当たり20ドルから約40ドルまで急騰しましたが、以後そのピークを突破するまでに約14年を要しました。BIでは2022年についても同様の展開を予想しています。今回の違いは、北米が今では世界最大のエネルギーの生産地域かつ純輸出地域になっているという点で、その最大の理由は先端テクノロジーを活用していることにあります。そのトレンドは今回の戦争によって加速するでしょう。

実現可能性の高いシナリオは原油価格50ドルか

WTI先物が第1四半期に付けた1バレル=130ドルという高値が長くは続かない可能性が高まっています。つまり、1990年の高値である40ドルや、2020年に付けた安値のマイナス40ドルが短命に終わったのと同様の展開になりそうです。WTI先物価格は過去に2回、200週移動平均を2倍上回る割高な水準にまで上昇したことがありますが、BIでは、今回も同様の動きになる可能性があるとみています。これらは1990年の湾岸戦争時と2008年に原油価格が過去最高を記録した時です。チャートは、原油価格が2007年に100ドルの抵抗線を初めて突破した時以来何が起こったのかを示しています。当時、米国・カナダの液体燃料市場では、消費に対する供給比率が急上昇し、需給は50%近い供給不足から約20%の供給過剰に反転しました。

ここで注目すべきは、価格が急落すると、供給に対する需要の比率が描く上昇軌道が止まる傾向です。BIでは、2022年の価格急騰を背景に、ほぼ同様の弾力性が供給増と需要減を促すとみています。

100ドルの原油価格と供給、需要の弾力性

出所:ブルームバーグ・インテリジェンス

リセッションか平均回帰か:金と非鉄金属、FRBとプーチン

工業用金属相場は、原油や株価の動向、FRBの金融政策を背景に、下落局面の入り口に差し掛かった可能性があります。これら資産価格のいくつかが上昇し続ければ、FRBはインフレ対策の強化を迫られるでしょう。銅、原油、株式については平均回帰リスクが高まっているとBIではみていますが、それは金にとって好材料となるでしょう。

銅と非鉄金属:戦争懸念と需要破壊

第1四半期末時点では、工業用金属相場が続伸して金相場をアウトパフォームし続けるには、株価の好調が続く必要があるように見えます。しかしBIでは、金価格が工業用金属をアウトパフォームするとの見方に傾いています。ブルームバーグ工業用金属スポットサブ指数と、S&P500種の対200週移動平均の推移を並べると、工業用金属は平均回帰リスクが2000年以来で最も高まっている様子が分かります。ロシアによるウクライナ侵攻でアルミニウムとニッケルの価格が高騰したが、最も重要な非鉄金属である銅はそれほど上昇しておらず、市場が需要破壊が起こるリスクを織り込んでいる可能性があります。問題は、価格高騰が価格調整を促すまでにどの程度の期間を要するかということです。

世界的なリセッションのリスク、中央銀行による金融引き締め、インフレのベース効果、株式市場が平均回帰する確率の高まりなどを踏まえると、工業用金属は、通常の調整局面入りというよりもむしろ、上値が限られる可能性が高いことを示しています。

20年ぶりの極端な平均回帰リスク

出所:ブルームバーグ・インテリジェンス

1973年の旧ソ連「大穀物強盗」と2022年の共通点

北米が穀物生産を増やす好機があるとすれば、それは2022年でしょう。コーンベルト地帯では高い意欲と利益見込みを原動力に史上最大の収穫を上げる可能性があるとBIではみており、これがロシアのウクライナ侵攻による供給不足を補うことになるでしょう。現在と1972-73年との類似点は価格が高止まりする可能性で、当時は旧ソビエト連邦が大量の穀物を米国から輸入していました。

以前の上値抵抗線が下値支持線へとシフト中

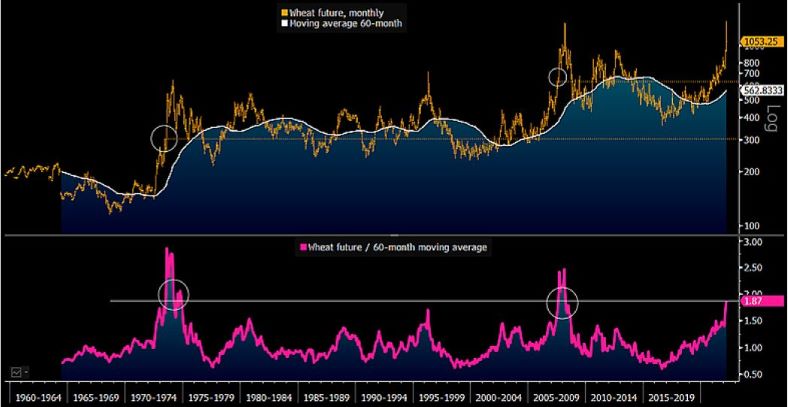

商品相場の歴史が教える教訓に基づけば、穀物価格の高騰は、第1四半期末に高値に達し、北半球の作付け時期開始時を迎えた後は長続きしないということになります。しかし今回は、ロシアによるウクライナ侵攻で、高止まりが長引く可能性があります。珍しく価格高騰と作付け時期が重なったことは、供給弾力性が最も強い商品である穀物を潤沢に生産する原動力となるでしょう。問題はその時期と程度ですが、BIでは1972-73年の旧ソ連による「大穀物強盗」の時期が価格の参考となるとみており、当時の小麦先物指標価格の上値抵抗線は1ブッシェル当たり約2ドルでしたが、その後約3ドルが下値支持線として長く続きました。

チャートは、3月28日時点で小麦先物価格は60カ月移動平均に対し割高になっており、1973年の極端な水準に迫っていることを示しています。2007-08年の価格高騰以来、2021年までは6ドル近辺が転換点と上値抵抗線になってきました。BIではそれが10ドルに向けて修正されるとみています。

小麦価格は6ドルが最安値、平均10ドルが続くか

出所:ブルームバーグ・インテリジェンス

本稿は英文で発行された記事を翻訳したものです。英語の原文と翻訳内容に相違がある場合には原文が優先します。