着実なコスト削減を目指して演算処理能力が急速に高まっていることから、ロバスト性が高いクオンツ・ストラテジーを利用する投資運用会社が、これまでにないほど増えています。それと同時に、ボラティリティが極めて低いことから、膨大な量のデータを系統的に高速で処理して優位に立てる、コンピューター主導型のストラテジーに対する需要が増しており、構造化データセットや非構造化データセットの種類も拡大しています。

このような傾向から、クオンツ系ヘッジファンドに流入する投資資金が増えています。バークレイズによれば、過去7年間にヘッジファンド業界に配分された投資資金全体の29%を占め、金額に換算すると1,140億ドルにのぼります。

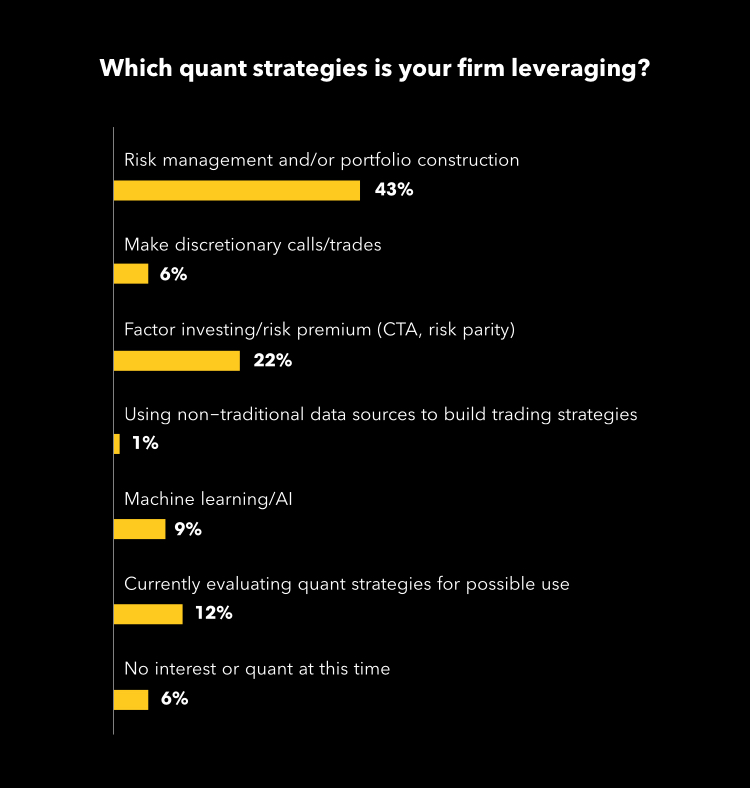

しかし、技術的なツールを構築して実装する手間がかからなくなり、そのコストも低下するにつれ、そうしたツールの利用が急増しています。ブルームバーグ主催による初開催のイベント「Buy-Side Week 2017 New York」において実施したアンケート調査では、43%の回答者が自社ではリスク管理やポートフォリオ構築を目的としてクオンツ・ストラテジーを利用していると回答し、22%はファクター・ストラテジーやリスク・プレミアム・ストラテジーでクオンツ・ストラテジーを採用していると回答しました。現時点ではクオンツに関心がないと回答したのは6%だけで、12%は利用するかクオンツ・ストラテジーを評価しているところだと回答しました。

ペレラ・ワインバーグ・パートナーズ(PWP)のパートナーでPWPグローバル・マクロ・ストラテジーのポートフォリオマネジャーを務めているマリア・ヴァッサロー氏は、クオンツ取引に言及する際に区別すべき大きな違いが二つあると指摘します。一つ目は取引の保有期間、すなわち高頻度取引から数カ月に至るまでの保有期間の違いです。二つ目は、当該取引に関する情報提供に用いる情報の種類、すなわちテクニカルとファンダメンタルズ、そしてその間に位置するあらゆる情報です。1990年代の高頻度取引(HFT)ブームなど、当初金融業界は前者のクオンツ取引に夢中になりましたが、現在では後者のクオンツ取引に益々集中しています。

こうした変化を招いた一因は、1件の取引に対して1秒にも満たない限られた時間しか割けないためですが、以前ならば収集できなかったほどの並外れた量のデータを今では低コストで瞬時に入手でき、同じく低コストで瞬時にクラウド上で処理できるためでもあります。両方のおかげで、以前ならば不可能であった事柄を実行できる道が開かれました。

二つ目の違いは、ツールとしてクオンツを利用するのか、ストラテジーとしてクオンツを利用するのかということです。ポートフォリオ内の各種リスクを系統的に管理するアルゴリズムはツールであるのに対して、トレンド追随型の高頻度取引を系統的に発注するアルゴリズムはストラテジーとなります。

どちらの場合にせよ、クオンツ手法の使用が軒並み増えているため、クオンツによるアプローチが最適であるような明白なユースケースだけでなく、それらがもたらすリスクに関する疑問も増加しています。

PWPのヴァッサロー氏は次のように述べています。「クオンツによるアプローチを採用すれば、個々のポートフォリオマネジャーとしてならば不可能であったはずの事柄も実行できる。HFTや日計り商いのストラテジーなどでは、人間は(コンピューターに)太刀打ちできない。長期ストラテジーの場合、クオンツによるアプローチは、規律の提供、リスク管理、戦略的思考の検証に有益なだけでなく、ユーザーのポートフォリオが適切に構築されていることを確認する際にも役立つ。」

多くの場合はもっぱらHFTに起因しますがクオンツ主導型投資全般に当てはまる、もう一つの利点が、流動性の改善です。クオンツというツールによって低コストと高速取引が実現したことで、コストがさらに低下するとともにスプレッドが縮小しました。20年前には、ゼネラル・エレクトリックなどの米国の主要な優良株の呼び値スプレッドが1株当り0.20~0.25ドルであったことを思い出してください。現在は小幅にとどまっており、多くの銘柄ではHFTのスプレッドを下回っています。確かに、収益で呼び値スプレッドに依存していたブローカーにとってこうしたスプレッド縮小は好ましい話ではありませんが、縮小した結果、市場は需給が引き締まり一層効率的になったことは否めません。

それと同時に、システム運用マネジャーの隆盛に伴い、市場が適正価格を発見するまでの時間が短縮しています。モダン・マーケッツ・イニシアチブの最高経営責任者(CEO)であるビル・ハーツ氏は、「ブレグジット(英国のEU離脱)の採択やトランプ大統領の当選は、10年前ならば対処するのに数日かかったはずの番狂わせの良い例である。だが実際は、ほんの数時間のうちにシステムを通じて盛んに関連データが伝送された。アルゴリズムが組み込まれると、ニュースや感情が瞬時に格段に大きい規模で反映されることになる。」と述べています。

しかしクオンツの関与が増すにつれ、クオンツを利用してアルファを獲得するのが一層難しくなるのではないか、といった懸念が膨らんでいます。例えば、スーパーマーケットのウォルマートの駐車場の空き具合を衛星写真で確認できることに最初に気付いた人は、そのことで紛れもなく有利になったでしょう。しかし皆が同じデータで確認するようになると、優位性は消え、獲得できるアルファが低減します。

もう一つ懸念されるのが、クオンツ・ストラテジーが盛んになると人員を配置する必要性がなくなるという点です。ブリッジウォーターのチーフ・ビジネス・アーキテクトを務めていた前歴を有するジェフ・ウェッカー氏は、これを馬鹿馬鹿しい話だとして頭から否定しています。「人間がこうしたアイデアやツールを配置したり、用途を広げたり、新しいデータ供給源を利用したりする機会は、他にも山ほどある。」

PWPのヴァッサロー氏もこれに同意して、「人間の出番がなくなると考えるのは見当はずれで、実際のところ、直観、取引関係に関する知識や過去の経験などは依然として必要とされる。アルファを獲得するには、データの他に微妙なニュアンスを感じ取ることも必要で、テクニックだけを要するのではない。」と述べています。

興味深いことに、最近クオンツ・ストラテジーで台頭してきている懸念は、あまりにも多くのデータを保有していることへの懸念です。PWPのヴァッサロー氏も、「優れたアルゴリズムは仮説を立てることから始まり、その後で初めて、最も完全な最良のデータを用いた検証が可能になる。しかしクオンツ・ストラテジーでは、まずデータを揃えてから、それに合った仮説を探しており、非常に危険である。まるで解決策を考案してから問題点を探しているかのようだ。」という見解を示しています。

結局のところ、想像力に溢れ真に優れた人材が、真に優れたクオンツ技法を用いたときに、初めて真価が発揮されるのでしょう。ウェッカー氏は次のように述べています。「ポートフォリオ組入銘柄が大幅に変更された場合、微調整できるようになるまで、アルゴリズムの実効性が低下するおそれがある。現状から大きく変わった事態に対処できるように、アルゴリズムが構築されている訳ではない。また、ブラック・スワン(事前に発生を予測できず、発生した場合の衝撃も大きい事象)用のアルゴリズムも存在しない。」