本稿は、伊藤純夫が執筆し、ブルームバーグ ターミナルに最初に掲載されました。(2023年4月27日)

日本銀行が27、28日に開く金融政策決定会合では、イールドカーブコントロール(長短金利操作、YCC)政策を含む現行の金融緩和政策の継続が決まると見込まれている。議長を務める植田和男総裁ら新たな正副総裁が初めて参加し、終了後の総裁記者会見を含めて新体制のスタンスを探る注目の会合となる。

植田氏は9日の就任以降の記者会見や国会答弁などで、物価目標が実現していない中で、YCCを含めた金融緩和政策を継続する重要性を繰り返し訴えている。複数の関係者によると、米欧の金融不安を背景に海外経済の不確実性が増しており、日銀内ではYCC政策の修正に慎重な見方が増えている。

昨年12月のYCC修正の根拠となった市場機能についても、現在はイールドカーブ全体が低下し、ゆがみも解消されている。今春闘では高水準の賃上げが実現しており、賃金と物価の好循環を確実なものにするためにも、政策修正を急ぐ必要性は乏しいとみられている。

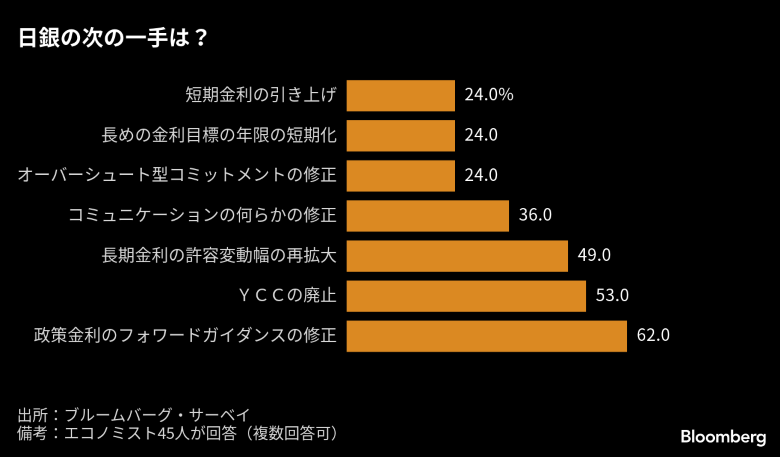

ブルームバーグがエコノミスト47人を対象に13日から18日まで実施した調査では、9割弱の41人が日銀が今回会合で金融緩和政策の現状維持を決めると予想した。しかし、全員が日銀の次の一手は金融引き締め方向とみている中で、38%が6月会合での決定を見込むなど、早期の政策修正に対する思惑は消えていない。

市場機能や金融システムに対する副作用が大きいYCC政策は、早晩、長期金利の許容変動幅の再拡大や目標年限の短期化、もしくは撤廃といった対応に迫られると多くの市場参加者はみている。一部には、先行き不確実性が大きい現在は、長期金利の上昇圧力も限定的であり、YCC修正の好機との見方もくすぶっている。

JPモルガン証券の藤田亜矢子チーフエコノミストは、植田総裁の発言を「金融政策の段階的な修正を否定したものではないと捉えている。また、透明性や予見可能性の向上を企図しているとみられる」とし、数カ月以内のYCC撤廃を予想した。

会合では、フォワードガイダンス(政策指針)の扱いが議論される可能性がある。現在は政策金利について「新型コロナウイルス感染症の影響を注視」することを前提としているが、経済活動は正常化に向かっており、5月8日には感染症法上の位置付けも季節性インフルエンザなどと同じ「5類」に引き下げられる。今後は政策判断で何を重視し、緩和継続姿勢に変化がないことをどのように示すかが注目される。

植田氏が前向きな見解を示している長期的な視点での金融政策の点検・検証に着手するかどうかも焦点となる。2016年9月の総括的検証や21年3月の政策点検のような短期的な政策課題への対応ではなく、より対象や期間を広げた分析が想定され、金融政策の枠組み変更や修正には直結しない見通しだ。

内田真一氏も副総裁候補として臨んだ2月の国会での所信聴取で、点検・検証を行う場合は1年から1年半かけて実施した米連邦準備制度理事会(FRB)や欧州中央銀行(ECB)の事例が「参考になる」と発言している。他の政策委員では、田村直樹審議委員が以前から点検・検証の必要性を主張しており、対象や考え方などについて議論が収れんされるか注目される。

ブルームバーグ・エコノミクスの見方

「植田総裁が最初の会合から新しい方向にかじを切るとは考えにくい。日本経済はあまりに弱く、2%物価目標の達成も確実ではない」

端末ユーザーの方はこちらから全文(英語)をご覧いただけます。

展望リポート

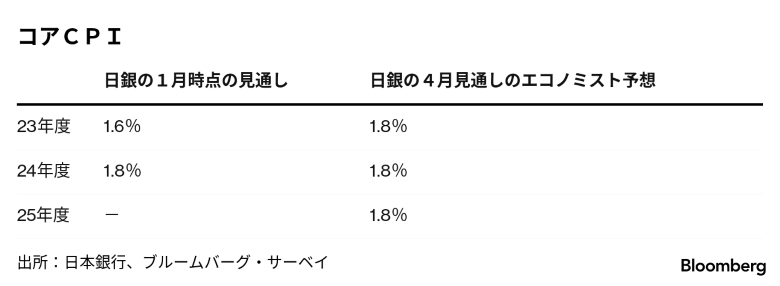

会合では、見通し期間を25年度まで延長した新たな経済・物価情勢の展望(展望リポート)も議論される。足元の消費者物価(生鮮食品を除くコアCPI)の前年比上昇率が3%台と日銀が目標とする2%を大きく上回る中、賃金上昇を伴った持続的・安定的な物価上昇シナリオを描けるかがポイントとなる。

海外経済の減速などに伴って23年度の成長率は下振れが見込まれる一方、注目された今年の春闘は日銀の予想を上回る高水準となっており、植田氏が重視する物価の基調は底堅い推移が見込まれる。日銀は輸入物価の鈍化を背景に23年度後半にはコアCPIが2%を割り込むとの見方を変えていないものの、金融政策を展望する上で重要な25年度は2%が視野に入る可能性もある。

他のポイント

- 前回の1月展望リポートと比べて経済・物価のメカニズム自体に大きな変化はないものの、米欧発の金融不安や好調な賃上げなど新たな材料を踏まえて賃金・物価の好循環の確度に変化が生じるかに注目

- 高水準の賃上げ実現も海外経済の不透明感など背景に、日銀が持続性に確証を持つには至らない状況。価格転嫁の背景が原材料から賃金上昇に移行できるか注視

- 長期的な視点での点検・検証への着手が表明される場合、政策変更を前提としなくても枠組み変更への思惑が高まる可能性も。物価目標実現を目指している中で、2%の変更に踏み込む可能性は低い

- 植田総裁は足元のイールドカーブの形状について「総じてスムーズになっている」と評価。昨年12月のYCC修正後の一連の措置の効果と市場機能への評価が注目

- 展望リポートでは金融環境や金融システムに対する評価も示されるが、21日公表の金融システムリポートで、米欧の金融不安を受けても日本の金融システムは「健全かつ頑健である」としている

現在の政策運営方針

- 日銀当座預金のうち政策金利残高にマイナス0.1%の金利を適用

- 長期金利がゼロ%程度で推移するよう上限を設けず必要な金額の長期国債を買い入れ

- 明らかに応札が見込まれない場合を除き、長期金利について0.5%の利回りでの指し値オペを毎営業日、実施する

- 金融市場調節方針と整合的なイールドカーブの形成を促すため、各年限において機動的に買い入れ額のさらなる増額や指し値オペを実施する

- ETFとJ-REITはそれぞれ年間約12兆円、約1800億円に相当する残高増加ペースを上限に必要に応じ買い入れ

- CPは約2兆円の残高を維持する。社債は感染症拡大前と同程度のペースで買い入れ、買い入れ残高を感染症拡大前の水準(約3兆円)へと徐々に戻していく。ただし、社債の買い入れ残高の調整は発行環境に十分配慮して進める