Read the English version published on August 13, 2020.

本稿は、ブルームバーグ インテリジェンスのアナリストであるGeorgi GunchevおよびMar’Yana Vartsabaが執筆し、ブルームバーグターミナルに最初に掲載されました。

新型コロナウイルスの影響により、銀行顧客の行動が変化する可能性があります。それにより欧州の銀行のデジタル化が加速されれば、いずれは平均費用収益率を60%未満まで引き下げることができるかもしれません。非常に効率性が高い北欧の銀行はテクノロジーのメリットを示すモデルケースである一方で、デジタル化が遅れているイタリア、スペイン、ドイツの銀行はデジタルビジネスモデルへの投資により大きなメリットを得られる可能性があります。

DNB、スウェドバンクなど北欧の銀行はデジタル化で先行

収益性向上を目指す欧州の銀行にとって、新型コロナウイルスは逆風となりました。2021年に銀行が達成すべき有形自己資本利益率は6%がコンセンサスとなっていますが、これを達成するためには、銀行はさらなるコスト削減とデジタル化の進展を図る必要があります。しかし、そのデジタル化を阻む要因として、多額の投資コストのほかに顧客行動があげられます。イタリア、スペイン、ドイツなどの顧客は、依然として支店網に頼り、対面式のやりとりや現金払いを好むのです。

2021年の予想費用収益率のコンセンサスに基づく欧州で最も効率的な4行(DNB、スウェドバンク、SEB、ハンデルスバンケン)がいずれも北欧の銀行であることが示すように、北欧社会は欧州で最もデジタル化が進んでいます。これに対しドイツ銀行やコメルツ銀行は最も効率性が低い銀行グループに属し、費用収益率はそれぞれ90%、80%近くに達しています。

欧州の銀行のコンセンサス費用収益率

Source: Bloomberg Intelligence

コロナ危機がオンラインバンキングを加速

オンラインバンキングを利用する顧客の数はロックダウン中に大きく増加したと考えられます。もしこの行動変化が永久的なものであるとすれば、銀行がコスト削減対象や商品戦略を検討する上で大変重要な要素となります。特に、銀行業務や資産運用、保険販売などを支店網に依存する南欧州の銀行は、業務オンライン化のメリットを最も享受できる立場にあります。

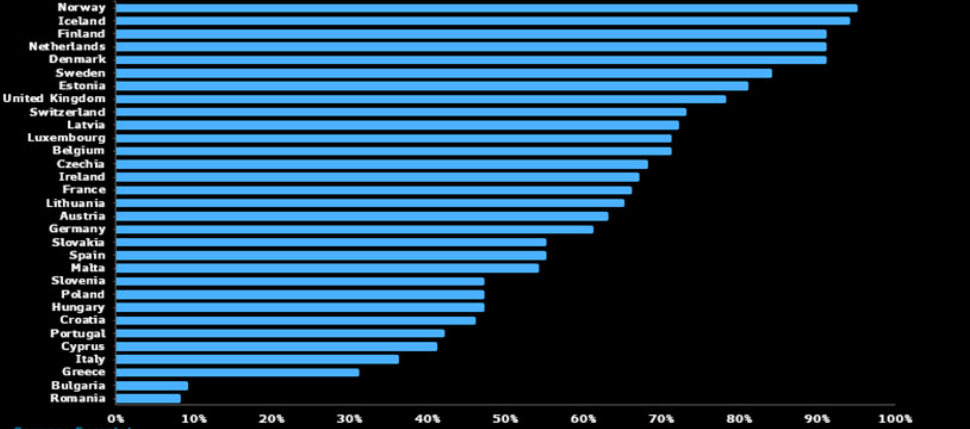

EUが行ったインターネットバンキングに関する調査によれば、調査前3カ月間にインターネットバンキングを利用した銀行顧客の割合は、イタリアではわずか36%にとどまり、スペインが55%、ドイツ61%、フランスは66%でした。これに対し、英国は78%、スウェーデン84%、オランダおよびその他の北欧諸国は90%とその比率がはるかに高くなっています。

国ごとのインターネットバンキング利用率

Source: Bloomberg Intelligence

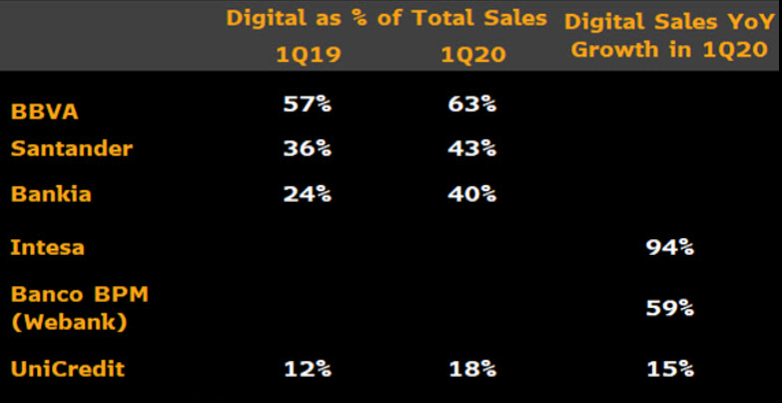

BBVA、サンタンデール、インテーザもコロナによりデジタルバンキング収益が増加

新型コロナウイルス感染拡大により、オンラインバンキングやスマートフォンアプリなどのチャネルを通じたデジタルバンキングへのシフトが加速すると考えられます。これによりコスト面のメリットが得られるだけではなく、顧客とのエンゲージメントやクロスセルの機会も増加すると見込まれます。2020年第1四半期の決算では、南欧州の銀行がデジタルバンキングによる収益を大きく伸ばしました。インテーザがほぼ倍増させたほか、Banco BPM傘下のWebankが59%増、ウニクレディトが15%増を記録しました。第2四半期にはさらに大きな伸びが期待されます。

2020年第1四半期の全商品売上高に占めるデジタルチャネルを通じた売上高は、BBVAが63%で、サンタンデール43%、バンキア40%が続き、ウニクレディトはわずか18%でした。売上に占めるデジタルチャネルのシェアが伸びた理由の1つとしては、ロックダウン中に対面売上が減少したことがあると思われます。

スペイン、イタリアの銀行のデジタル売上比率

Source: Bloomberg Intelligence

支店数、従業員数には削減余地

イタリアおよびドイツにおける1平方キロあたりの支店集中度はユーロ圏の平均をそれぞれ78%および65%上回っており、大幅な削減余地があります。フランスもユーロ圏平均を25%上回っていますが、スペインはほぼ平均並みです。人口1,000人あたりの銀行員数もドイツはユーロ圏平均を29%上回り、フランスも10%上回っています。これに対し英国の支店集中度はユーロ圏平均を大きく下回っていますが、これは金融危機後に支店数を大幅に削減したことによると思われます。

銀行業務のデジタル化により支店数と雇用の最適化が可能となりますが、国により労働法や銀行の細分化の程度が異なるため、削減が進まない可能性もあります。

国ごとの支店数および銀行員数(フルタイム勤務相当)の状況

Source: Bloomberg Intelligence, Eurostat

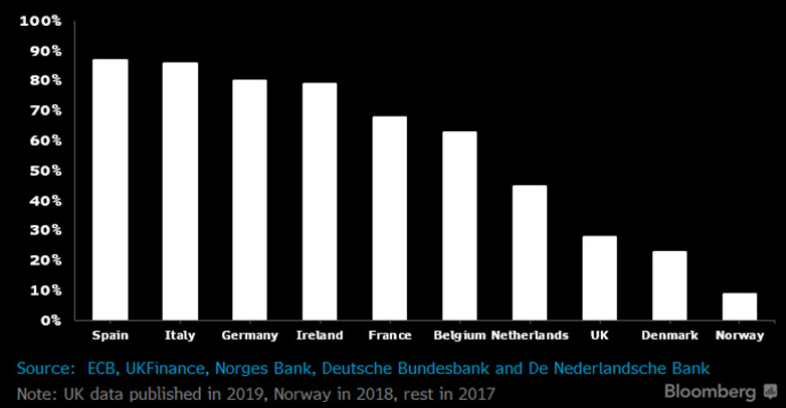

欧州のほとんどの地域ではまだ現金取引が主流

ロックダウンにより消費支出のかなりの部分がオンライン販売にシフトし、現金取引が減少しました。これは銀行の手数料収入増加要因となります。この現金取引からのシフトは決して一時的な現象ではなく、今後さらに加速すると考えられます。欧州における現金取引の比率は国により大きく異なります。スペインおよびイタリアでは全取引の90%弱、ドイツでは80%が現金取引です。これに対し、英国は28%、デンマーク23%、ノルウエーはわずか9%となっています。この統計は数年前のものですが(下のグラフの注釈(Note)をご参照ください)、現在もこの数字から大きく変化していることはないと思われます。

全取引に占める現金取引の割合(国別)

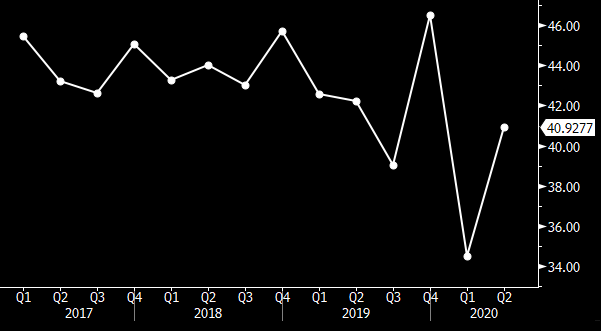

デジタル時代における銀行のコスト削減の先行事例―DNB

DNBは、デジタル時代に業務合理化によるコスト削減を図る欧州の銀行の先行事例となっています。支店数を60%削減して約50店舗とし、支店の顧客アドバイザーの数も減らしました。また、住宅ローン業務などにおけるマニュアル作業を廃止してデジタル化し、現金取引も削減しました。全体では、年間コストベースの約8%に相当する18億クローネのコスト削減を目標としています。

費用収益率(%)

Source: Bloomberg Intelligence