Read the English version published on April 11, 2023.

米シリコンバレー銀行の破綻に続き、米国や世界の銀行の経営状況が急速に悪化する中、銀行業界に長年適用されている規制や規範に疑問を投げかけられています。こうした事態を背景に、銀行の流動性、ソルベンシー、自己資本比率が再び金融規制当局の念頭に課題として浮かび上がってきています。価格のボラティリティーや金利の上昇、そしてこの銀行不安を受け、世界的に銀行の流動性と規制の重要性が再認識されるようになりました。

金融危機後に策定され長年適用されてきた銀行資本規制が、ここにきて再検証、再考されつつあります。銀行業界のデジタル化と金融市場でソーシャルメディアが果たした役割は、銀行業の様相を一変させており、各国規制当局は規制を整備することで、こうした新たな動きに確実に対応したいと考えています。

今後数年以内に策定または再検証される予定の規制を含め、数々の既存の規制が焦点としているのは、流動性です。今や、銀行ではかつてないほど、規制順守と事業存続の両面で、自行ポートフォリオの流動性にかかるコスト、流動化のタイミング(ホライズン、すなわち投資所有期間)、流動性の構造を把握する必要性が高まっています。

「流動的で容易に市場性がある」とは

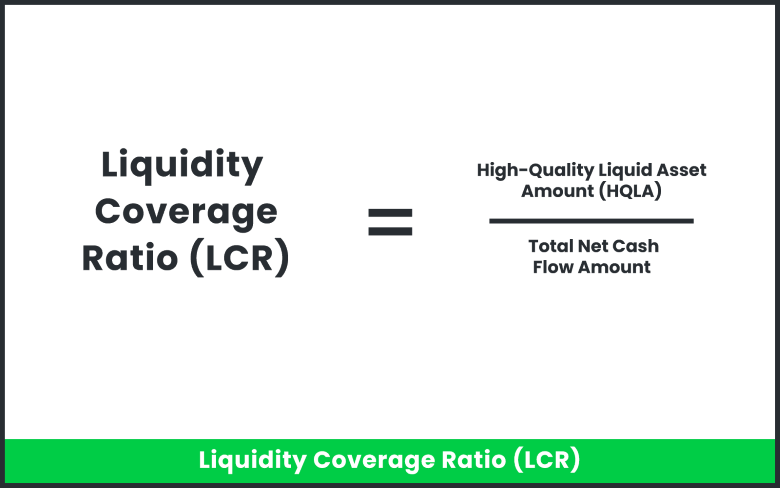

金融危機後に進められた規制改革の主要項目の一つは、流動性カバレッジ比率(LCR)の策定でした。この比率は銀行の流動性を測定するもので、ネット・キャッシュ・フロー(特定のストレスシナリオにおいて、ストレス発生から30日間に想定される総資金流出額から、総資金流入額を差し引いた額)に対する適格流動資産(HQLA)の比率として算出されます。国際規則では一般的にLCRが少なくとも100%であることが要件となっているため、銀行がこの30日間のストレス時の資金流出に十分対応できるHQLAを確保するという結果につながっています。

HQLAはその本質上「流動性がある」と見なされ、それは市場の均衡が保たれている期間のみならず、市場に最も予期せぬストレスや混乱が生じた場合も同様です。バーゼル規制は、ある資産が流動性カバレッジや自己資本比率に用いられるHQLAに適格と見なされるためには、それが「流動的で容易に市場性がある(LRM)」ことを明確に求めています。流動性指標の目的は明らかですが、あらゆる管轄区域で共通するLRMの定義や基準がないため、実際の運用はより困難を伴うものとなっています。

現在、銀行が保有するHQLAの流動性と市場性を精査することがこれまで以上に重要となっています。LRM要件をより厳格に精査することは、最近の市場の混乱以前に、すでに米連邦準備制度理事会(FRB)の2023年ストレステスト(健全性審査)の内容に含まれていた、と米国の大手銀行は示唆しています。

金融リスク管理関連サイトのRisk.netに掲載された最近の記事では、大手銀行が保有するHQLAを満期保有目的の有価証券として分類することで、財務諸表上の評価額を時価ではなく、取得原価で計上する傾向が指摘されています。同記事は、会計上の取り扱いがこの流動性バッファーの規制目的と合致しておらず、このようなミスマッチがこの重要な資本バッファーの価値や流動性に関する透明性をそこなっていると指摘しています。

HQLA、「流動的で容易に市場性がある」かどうかの検証

HQLAには世界的に合意された指針がないため、その解釈やその運用方法は地域によって異なります。米連邦準備銀行は、LRM証券を「(1)気配値提示義務を履行するマーケットメーカーが2社以上存在し、(2)売買の両サイドに非マーケットメーカーである参加者が多数存在し、(3)市場価格が適時かつ観測可能であり、そして(4)出来高が多い、活発な流通市場において取引される証券」と定義しています。

上記の基準を満たしていることを実証するのは非常に困難となる可能性があり、市場のデプス(厚み)と流動性に関する堅牢で高精度の情報が必要とされます。

何よりもまず先に必要なのは、特定のHQLA証券とそれと同様または比較可能な証券の双方に関する、実際に観察された気配値と取引値に関する詳細情報です。特に、「気配値提示義務を履行するマーケットメーカーが2社よりも多く存在」することを実証するには、この情報を数多くのブローカーから入手する必要があることを意味します。「適時」および「多数」要件により、気配値と取引値の経過期間と数に関する情報も必要となります。よって、ベストプラクティスとなるのは、少なくとも、観察された気配値と取引値の数、経過期間、種類、執行可能性、および標準偏差・スプレッドに関するデータを収集し、活用することです。

しかし、観察された気配値と取引データで、常に全体像を把握できるわけではありません。流動性はポジション固有のものであり、過去のデータが必ずしも将来の流動性の良い指標となるとは限りません。そのため、ポジション固有データに基づいて流動性のコストとホライズンを予測として推計するために、将来を見越した流動性モデルが用いられることがよくあります。

バーゼル規制を超えて:流動性と規制

堅牢な流動性データの規制上の価値は、LCRやHQLA規則を満たすことだけにとどまりません。市場のデプスと流動性に関するデータは、世界のさまざまな規制や規則において必須項目の一つとなりつつあります。そのような規制の例として、以下が挙げられます。

プルーデントバリュエーション(慎重性に基づく評価、PruVal):同規則は、公正価値と「プルーデントバリュエーション」評価額との間の追加の評価調整(AVA)の算出を求めるものです。調整は、ある組織の公正価値に内在する「評価の不確実性」の程度に基づきます。評価の不確実性が低いほど調整が少なくなるため、資本要件が減少し、当該組織にかかるコストの低下につながります。堅牢な流動性データ、特に標準偏差は、評価の不確実性の低さの根拠となり得るため、プルーデントバリュエーション義務とその履行コストの削減につながります。

公正価値の平準化-国際財務報告基準(IFRS)第13号および会計基準コード化体系(ASC)第820号:国際的な会計基準は、企業に対し、財務諸表の注記に「平準化」一覧を含めることを求めています。一覧は、公正価値で示されるすべての投資を、観察不可能な入力値の重要性に基づいてレベル1~3に分類して示すものです。気配値と取引値のデータは、これらの規則に基づく銘柄分類に使用できます。

ブルームバーグの流動性ツール

LRM要件やその他の流動性を主軸とする規制要件への適合を示すという課題を果たすために、ブルームバークは広範な流動性データと分析を提供します。

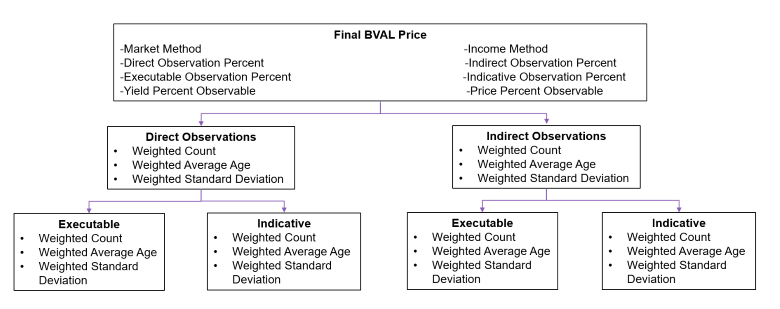

市場のデプスと透明性

ブルームバーグの評価プライシングサービスである「ブルームバーグ評価サービス(BVAL)」は、270万銘柄以上の債券を評価するために、1日当たり10億個以上の市場観察値を処理しています。この膨大なデータに基づき、ブルームバーグは取引値とブローカーの呼び値(執行可能価格および気配値)の件数、経過期間、種類、および標準偏差に関する高精度の統合データを作成します。この詳細な気配値および取引値のデータを利用して、銘柄とポジションの流動性に関する実際の証拠を示すことが可能であり、流動性リスク分析(LQA)ツールからのデータとの併用もしばしば行われています。

流動性の評価

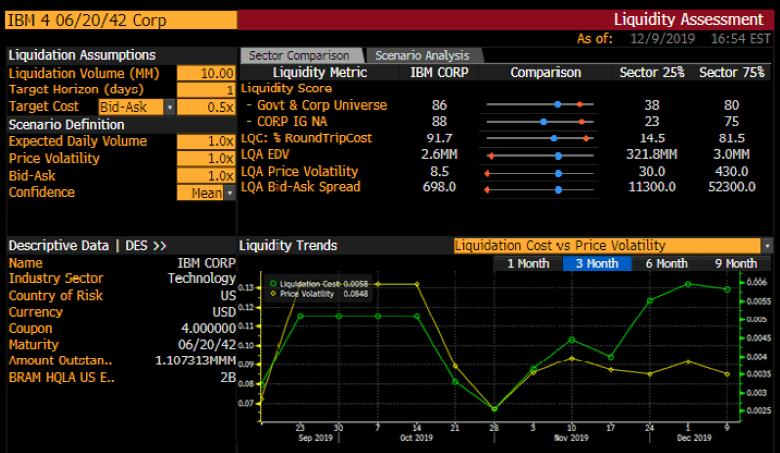

受賞歴を誇る ブルームバーグのLQAツールは、ブルームバーグの堅牢な金融データを活用し、清算コスト、ホライズン、出来高に関してデータドリブンの予測を日々提供しています。LQAは、流動性はダイナミックなものであり、企業が清算しようとするポジションの規模や市場環境によって大きく変化し得るという事実を考慮しています。これにより、企業は流動資産とみなされる資産が、どの局面で非流動化するかを見極めることができます。LQAは、高度な金融モデルを使用することにより、平常およびストレス時両方の市場環境下での幅広い証券の流動性を、最近の取引データがほとんどない場合でも、推定することができます。

LQAは、特に以下のような場合において、流動性評価に役立ちます。

- 取引値や気配値が極めて少ない

- 当該ポジションが企業・ポジション評価の対象である

- ポジションやポートフォリオのストレステスト実施が重要である

- コスト、ホライズン、および出来高に対する制限やヘアカットがある

銀行規制の今後の道筋

銀行業界にはこの数カ月間に前例のない混乱と難題がもたらされました。最近の銀行破綻に関する米国議会上院の公聴会において、銀行規制に対する数多くの見直しの可能性が議論されましたが、具体的な内容はまだ提示されていません。ルール変更の可能性が高まっているとみられる点の一つには、LCRおよびHQLA規則の適用範囲の基準値を、総資産2500億ドルから1000億ドル以下へと引き下げることが挙げられます。これにより、これらの規則、ひいてはLRM要件の適用範囲に該当する銀行の数が実質的に倍増することになります。

規制の影響を把握することは困難ですが、ルール変更は間違いなく行われるとみられ、流動性が焦点となることはほぼ確実です。今後、変化する規制環境に対応するためには、堅牢な流動性データが不可欠となるでしょう。

本稿は、ブルームバーグの企業会計・規制プロダクト部門のグローバル・プロダクト・マネジャー、Scott Coulterとリスク&投資アナリティクス・プロダクト部門のグローバル・ヘッド、Zane Van Dusenが執筆しました。また本稿は英文で発行された記事を翻訳したものです。英語の原文と翻訳内容に相違がある場合には原文が優先します。