Read the English version published on March 11, 2021.

本稿は、William Shaw, Silla Brush and Alexandra Harrisが執筆し、ブルームバーグ ターミナルに最初に掲載されました。

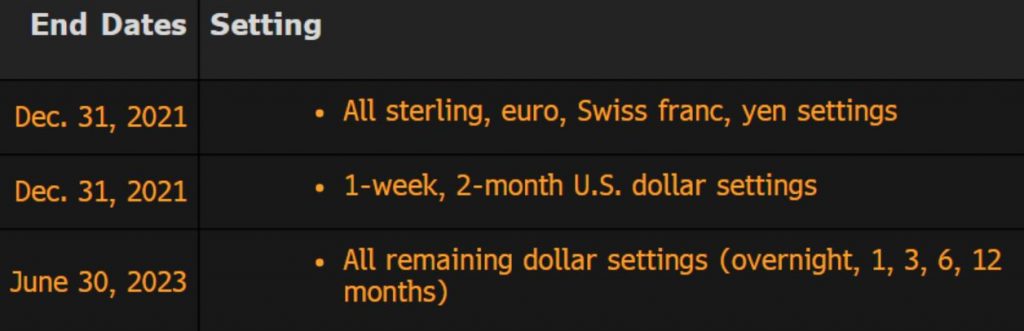

- 一部を除き21年12月31日に公表停止

- 米ドルLIBORの主要テナーは移行プロセスが遅れていることからしばらく延長措置

3月5日に規制当局は銀行に対してロンドン銀行間取引金利(LIBOR)の公表停止に備えるよう通達を送り、何十年にもわたって国際金融システムで中心的な役割を果たしてきたものの、不正操作問題で揺れたLIBORの最終カウントダウンが始まりました。

英国金融行為規制機構(FCA)は大半の金利の公表を年末で終了することを確認しました。ただし、いくつかの主要ドル建て金利は18カ月間延長されます。

クレジットカードからレバレッジドローンまで、あらゆる金利の基準とされているLIBORは、大きな不正操作スキャンダルを受け、金利決定のための取引が枯渇したこともあり、廃止されることになっています。世界の規制当局は2021年のLIBOR廃止に向けて協調的に取り組んでおり、米連邦準備制度理事会(FRB)や他の規制当局は市場参加者にさまざまな代替金利指標を提示してきました。

Reed Smith LLP (ロンドン)のパートナー、 Claude Brown氏は「これで米ドル市場以外は最終段階に入ったといえる。世界を繋げ、その後世界に衝撃を与えたLIBORは2021年にこの世を去る」と述べています。

LIBORは金融市場に深く根付いており、米ドル建てLIBORだけでも約200兆ドルのデリバティブの指標となっており、世界の主要銀行では今年、LIBOR廃止に向けた準備に1億ドル余りを費やすとみられています。企業からヘッジファンドまで他の市場参加者も影響を受けますが、多くはレガシー契約からの移行を始めたばかりです。

イングランド銀行(英中央銀行)のアンドリュー・ベイリー総裁はこれが「最終章」であり、遅れる言い訳は許されないと釘を刺しました。

この件に詳しい複数の情報筋によれば、英中銀はシニア・マネジャーに対する英国規制に基づいて、移行の進捗状況に関し、執行役員に説明責任を問う予定で、適切に対応していない企業があれば、資本面での制裁措置など何らかの措置が講じられる可能性がありますが、それはまだ先のことになります。

米国の担保付翌日物調達金利(SOFR)や東京市場の無担保コールオーバーナイト物金利(TONA)など、代替金利指標に向けた進展は遅く、5日の発表によって特に世界のデリバティブ市場で代替金利指標への移行が加速するのではないかとの期待が広がっています。

JPMorgan Chase & Co.のEMEA金利市場共同統括のKari Hallgrimsson氏は、「これで最終局面がやっと明確になり、市場は本気で取り組み始めるだろう。これからは新たな金利取引に向かう流動性が増え続けるだろう」との見解を示しました。

5日の決定は終了事由であり、LIBORのフォールバックスプレッド算出方法が確定されます。ドル建てLIBORの場合は、主要な米国の代替金利指標SOFRに加算されることになります。国際スワップ・デリバティブ協会(ISDA)のLIBORプロトコルに従う企業の場合は、LIBORは終了と同時に契約は自動的に代替金利指標に移行し、最悪シナリオは回避されます。

最も使用されているドル建てLIBORテナー(特に3カ月物)の移行の遅れは市場の懸念に配慮したものですが、規制当局は2021年以降、新規契約にドル建てLIBORは使わないように断固として指示しています。FCAでは、スケジュール通りに移行手続きを進めるよう、監督が強化されるだろうと企業に警告しました。

FRBは銀行によるLIBORからの脱依存に向けた取り組みに対する監視を強化し、進捗状況に関するより詳細な証拠を集め始めています。

FRBの副議長(銀行監督担当)で金融安定理事会(FSB)議長も務める Randal Quarles氏は「今後数カ月、企業が残りの移行リスクを管理しているかどうかに規制当局は目を光らせるだろう」としています。

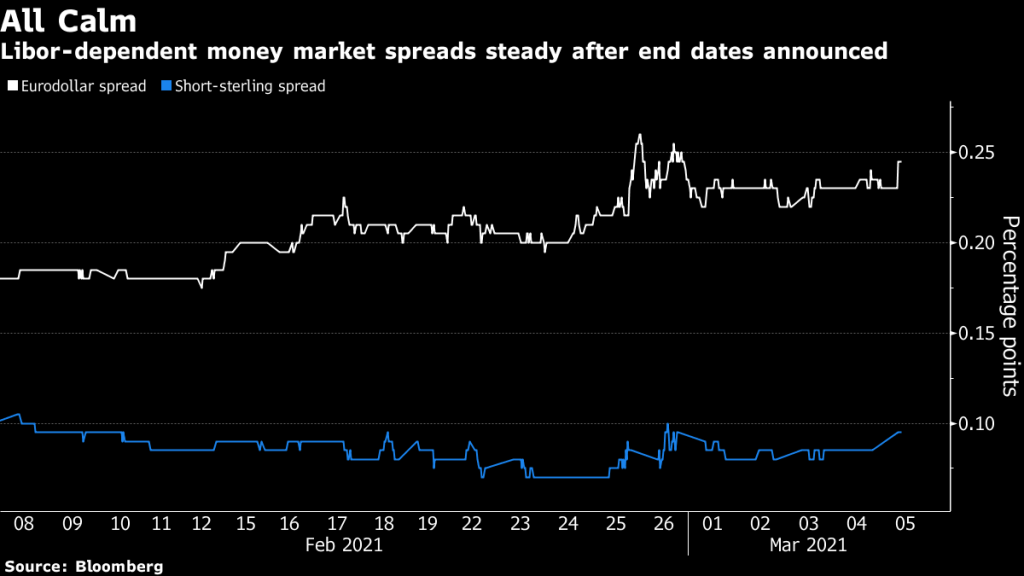

昨年12月にLIBOR廃止日発表時期に関する憶測が生じた際はユーロドル市場に激震が走ったものの、今回の市場の反応は静かなもので、ユーロドル先物の23年6月限と23年9月限のスプレッドも2021年12月限と2022年3月限の英ポンド短期物スプレッドも、1ベーシスポイントの拡大にとどまりました。

FCAはまた、代替金利に切り替えることのできない、最も問題の多いローンや証券化商品にどのように対処するかについての提案の詳細も発表しました。規制当局は、英ポンドと円の指標のため、パネル銀行の呈示に依存しないシンセティックLIBORを協議しており、そうした権限を一部のドルLIBOR構築に使うことを引き続き考慮しています。

米ドル LIBOR の一部テナーは延長されましたが、それでも何億ドルにも上るタフレガシー契約が移行できないのではないかとの懸念が高まっており、これは今後数カ月、銀行や規制当局、議員たちにとって大きな課題となるでしょう。

TD Securitiesの金利戦略グローバル責任者、Priya Misra氏は「一部の現物商品はLIBORに対処しておらず、時間は刻一刻と迫っている。23年6月までに償還期限を迎えるものも多くあるが、残されるものもまた、多くある」と述べています。

アナリストのコメント

Goldman Sachs Group Inc:

- 最高LIBOR移行責任者Jason Granet氏:「本日は数年がかりで行われてきた世界的なLIBORからの移行プロセスにとって極めて重要なマイルストーンになったといえます。LIBORの最終局面が完全に明らかになった今、市場は円滑で効率的な移行に向けて前進できるでしょう」

Eigen Technologies Ltd:

- 最高経営責任者 Lewis Liu氏:「この最終段階にあって、人間だけでレビューと法的助言を行うには時間がかかりすぎ、不正確です。金融機関やカウンターパーティーは経済リスクと行動リスクにさらされることになるでしょう。この状況から抜け出す唯一の方法は急速にテクノロジーを活用することしかありません」

Linklaters:

- 資本市場弁護士 Phoebe Coutts氏:「これはフォワードルッキングなターム物リスクフリー・レートに、ISDAのIBORフォールバックで導入されたスプレッド調整と同じ期間、同じ方法で計算された固定スプレッドを上乗せしたものなるでしょう。どの商品が(移行が実務上難しい)『タフレガシー』商品とみなされるのか、ある程度の不透明感があるため、FCAがどのシンセティックLIBORのレガシー利用を認めるのかが注目されます」

本稿は英文で発行された記事を翻訳したものです。英語の原文と翻訳内容に相違がある場合には原文が優先します。