Read the English version published on February 11, 2022.

本稿はAlexandra Harrisが執筆し、ブルームバーグ ターミナルに最初に掲載されました。

- 米FRBはバランスシート縮小の原則を発表

- 流動性がどこから吸収されるかが鍵

米連邦準備制度理事会(FRB)が債券ポートフォリオ縮小を開始するとの決定は、その時期にかかわらず、短期国債やレポ取引(買戻し条件付取引)から外国為替スワップまで主要なドル資金調達市場全体に影響を及ぼすとみられます。最も大きな問題は、どの市場が最も大きく影響されるかということです。

連邦公開市場委員会(FOMC)が1月26日に発表した声明では、9兆ドル規模のバランスシートを縮小する原則が説明されましたが、前回金融当局がいわゆる量的引き締め(QT)を実施した際とほぼ同じとみられるモデルについては、まだ具体的に詳細は明らかにされていません。また、米財務省を含め市場参加者がFRBの動向にどう反応するかも未だ大きな謎に包まれています。

考えられるシナリオの1つとして、QTは銀行預金や準備金の減少という形で最も顕著に表れる可能性が高く、レポ金利やそれに連動した担保付翌日物調達金利(SOFR)などの貸出金利指標に上昇圧力がかかることも考えられます。これは、その時点でFRBがすでに実施しているであろうフェデラルファンド(FF)金利の誘導目標引き上げに加えて、金融情勢全般が一段と引き締め気味となることを意味するものです。また、流動性の低下や混乱を招き、さらには先物やスワップ・スプレッドのような他の米国金利市場における取引機会にも打撃を与える可能性もあります。

一方で、FRBによる市場関与の縮小に起因する資金ギャップを埋めることを目的に米財務省が長期国債に比べ短期国債の発行により重きを置いた場合、現在ほとんどが中央銀行のリバースレポ(RRP)ファシリティーに滞留している短期市場の余剰資金量は減少する可能性があります。これも短期債市場での金利上昇圧力をもたらす一因になり得ます。

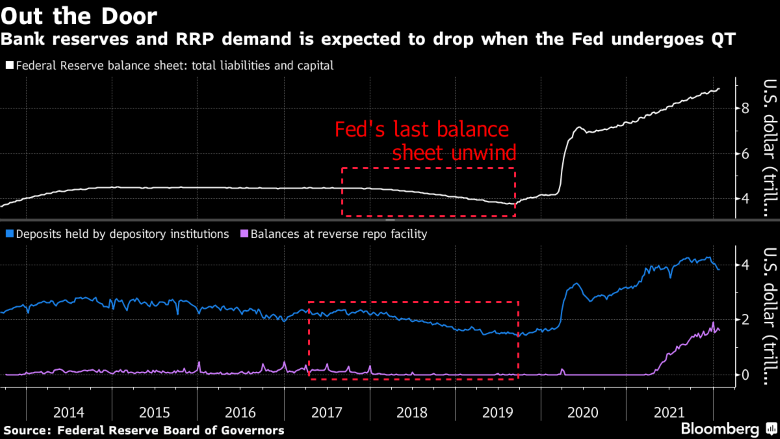

2017年から2019年までFRBが実施した前回のいわゆる量的引き締め(QT)では、当局は償還資金のうち他の証券に再投資しない分について月額の上限を設け、準備預金が銀行システムにとって好ましい水準に達するまで継続することを確約しました。当時、銀行システムが理想とする水準以下まで準備預金が低下し、短期金融市場の要であるレポ金利の急騰を加速させました。それ以来、FRBは追加対策を講じてこの分野における潜在的な問題の低減を試みていますが、それでもなお準備預金の減少はリスクを生み、FRBが目標とするバランスシート縮小の妨げとなる可能性があります。

もう1つの懸念は、FRBが実際に縮小に着手する際、市場や経済がどのような状態にあるかということです。クレディ・スイス・グループのストラテジスト、Zoltan Pozsar氏は、顧客向けリポートの中で、たとえその縮小規模やFRBのアプローチはどのようなものなのかに確信を持っていても、市場参加者は市況を明確に把握できない限り、今後の引き締めが円滑に進むのか、あるいは問題続きになるのかを知るすべがない、と述べています。

FRBによるQT着手に伴い注目すべき短期市場、方策、手段は以下の通りです。

銀行準備預金およびリバースレポ

QTによって金融システムから過剰流動性が吸い上げられることから、ウォール街のストラテジストの間では準備預金がより早く吸収するのは銀行預金か、FRBの翌日物リバースレポ・ファシリティーのどちらかという議論が生まれました。リバースレポ・ファシリティーは余剰資金の受け皿になっていることを背景に、利用が1兆ドル超まで膨れ上がっています。

主に銀行預金から吸収された場合、市中銀行が金融当局に預け入れている準備預金の額は大幅に減少する可能性があります。反対にマネーマーケット・ファンド(MMF)なら、FRBのリバースレポ取引の残高は減少する可能性が高いとみられます。当然、前述2つの組み合わせが起こる可能性も大いにありますが、どちらが大きな負担を受けるかが鍵で、現在専門家の間で議論が分かれてています。

資金調達金利

QTが開始されれば、ロンドン銀行間取引金利(LIBOR)の主要代替指標であるSOFRと実効FF金利の乖離(かいり)は、いずれ広がると予想されます。その根拠は、準備預金が減少すれば、MMFなどの投資家はレポ取引を行うために非公開市場を使う必要があるからです。これにより、市場金利やSOFRのような関連指標に上昇圧力がかかる見通しです。

現在、翌日物SOFRはFF金利を3ベーシスポイント(bp、1bp= 0.01%)上回っていますが、スワップ市場では、向こう1年でFF金利が逆転しSOFRを3bpほど上回る可能性が高いことを示唆しています。ただし、FF金利に対するSOFR金利のプレミアムは現在の3bpからさらに大きく拡大するという見方もあります。クレディ・スイスのPozsar氏が先月電話会議で、両指標間のスプレッドは3bp以上が妥当と指摘したことを受け、その幅は市場で一時的に拡大しました。一方で、米バンク・オブ・アメリカ(BofA)のストラテジスト、Mark CanabaおよびKatie Craig両氏は、QTは銀行の準備預金により大きく影響し、マネーマーケットに比べ銀行は預金の調整が遅れる可能性があるのでスプレッドの拡大は限定的と推測しています。

短期国債の供給

FRBがランオフ(償還に伴う保有資産の減少)によってバランスシートを縮小する際、通常では米財務省は新発債によって償還分を埋め合わせます。このほど発表された四半期定例入札計画の中で、財務省関係者は財政赤字やFRBのシステム・オープン・マーケット・アカウント(SOMA)からの償還を予測するには不確実性が大きいと警告しました。つまり、当面はFRBによるテーパリング(段階的縮小)の影響を財務省がどのようにして補うかは市場参加者の推測に委ねられています。

英銀バークレイズのストラテジスト、Joseph Abate氏は、FRBの決定次第で2022年下半期の財務省による国債発行額の増加分は最高で2750億ドル、最低で250億ドルと推測しています。足元の水準で1兆ドル以上が日々滞留するFRBのリバースレポ・ファシリティから資金を引きつけるには、こうした新規発行の短期国債にはプレミアムがつく必要があります。また、短期国債発行増加に伴い供給量が増えると、翌日物金利スワップ(OIS)など他の市場に比べ短期国債の金利にかかる上昇圧力が強まる可能性があります。固定金利と変動金利の翌日物レートを交換するOISは、FRBの金融政策に対する市場の見方を示す指標です。

TDセキュリティーズの金利シニア・ストラテジスト、Gennadiy Goldberg氏は「結局、QTのどの程度が追加の国債発行によって補われるのか、そしてどのくらい市場でレポ取引から短期国債へ資金が移動するかに要約されます」と述べ、「唯一の問題は、それがどのくらいの早さで起こるかということで、現実的にはかなりの時間がかかる可能性があります」と付け加えました。

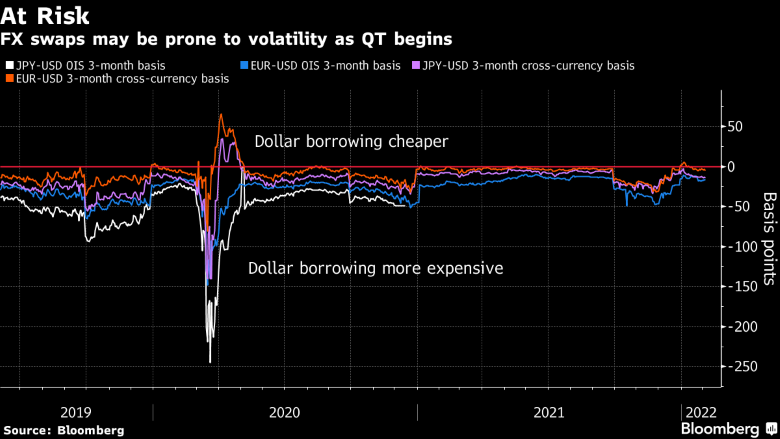

FXスワップ

当然、バランスシート縮小の影響が及ぶのは米国ベースの金融商品にとどまらず、外国為替スワップは最も大きな影響を受ける市場の1つとなる可能性が高い、とクレディ・スイスのPozsar氏は述べています。利上げを伴ったQTプロセスが持つ複雑性は、為替スワップに混乱を生み、潜在的な海外の買い手に懸念を抱かせる可能性があります。結果として、限界需要、入札、ディーラーの在庫に波及効果をもたらします。最大の買い手であるFRBはすでに市場への関与を縮小しており、より広範な国債市場で混乱を生み出す余地があるので、スワップ市場は注目すべき重要な市場といえるでしょう。

本稿は英文で発行された記事を翻訳したものです。英語の原文と翻訳内容に相違がある場合には原文が優先します。