Read the English version published on April 1, 2024.

本稿は、ブルームバーグ・インデックスのインデックス・アンド・システマティック・リサーチ共同責任者であるVikas Jainが執筆しました。

ポートフォリオの分散化と国債のような市場でより高いリターンの見通しを追求する投資家は、モーゲージ証券(MBS)を検討するといいでしょう。投資手段として、米国MBSは通常、米国債よりも高い利回りを提供します。

米国MBSを巡る現在の環境

2020ー2021年にかけて、米国の住宅所有者のうち相当数が記録的な低金利を利用して住宅ローンを借り換えました。その結果、低クーポン(表面利率)MBSがMBS指数を占めるようになりました。2023年12月時点で、クーポンが3%以下のMBSが指数の約65%を占めており、30年物の現行クーポンは5.3%となっています。

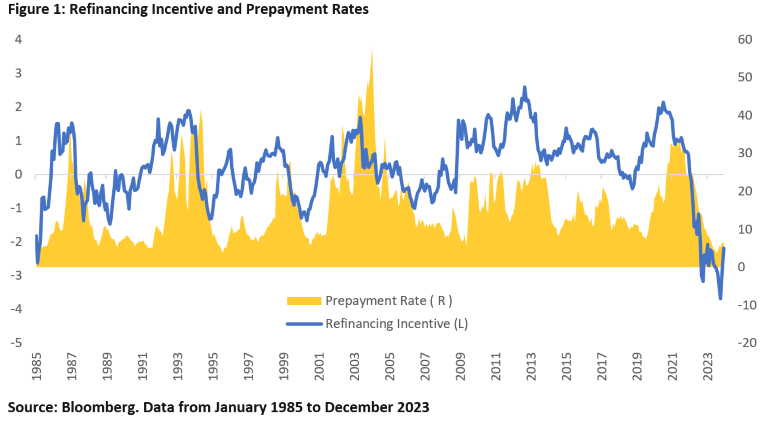

米国MBS市場における期限前返済は過去最低水準に迫っており、借り換えインセンティブの度合いと密接に相関しています。 低クーポン証券の期限前返済が少なくなれば、一般的なMBS証券と比較して、デュレーションが長期化し、オプション調整後スプレッドが縮小するほか、ポジティブコンベクシティになります(図1参照)。これらの証券と指数は、米国国債市場との相関関係が過去25年間で最も強くなっており、期限前返済率の低さを考慮すると、指数は国債と非常に類似した特性を有すると同時に、スプレッドの拡大によって、追加利益が得られる可能性があることを示唆しています。

米国MBSへの投資の主な利点は次の通りです。

- エージェンシーMBSは、ファニーメイ(連邦住宅抵当金庫)やフレディマック(連邦住宅金融抵当公社)のような政府支援企業(GSE)によって明示的または暗黙的に保証されている点が独特で、そのため投資家には住宅所有者の債務不履行(デフォルト)リスクから守る盾になると同時に、同水準のデュレーションを持つ国債よりも歴史的に高い利回りを提供しています。

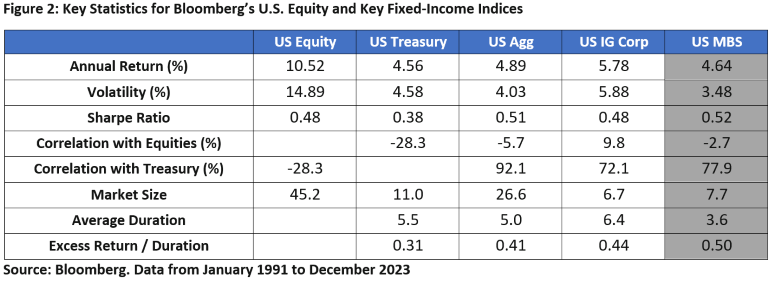

- 実績を見ると、ブルームバーグMBSインデックス(LMUSTRUU)は、主な強気な金利市場でさえ、他の主要債券ベンチマークよりも高いシャープレシオを示してきました。また、MBSは株式ポートフォリオと国債ポートフォリオの両方に分散効果をもたらします。

- 政府機関保証付きMBS(エージェンシーMBS)は、米国債券市場の主要な構成要素となっており、2023年12月現在、ブルームバーグ米国総合債券インデックスの約27%と、債券ポートフォリオの大部分を占めています。

ブルームバーグ・エージェンシーMBSインデックスの構成

ブルームバーグ米国MBSインデックス(LUMSTRUU)は、ジニーメイ、ファニーメイ、フレディマックなどのGSEが保証する固定金利エージェンシー、モーゲージ担保、およびパススルー証券を追跡するMBS市場のベンチマークとして広く認知されています。MBS指数の構成は、発行残高が10億ドル以上、加重平均残存期間が1年以上の固定金利プール階層に焦点を当てています。この階層は、プログラム、クーポン、ビンテージ、特定のコホートなど、特定の基準で各固定金利MBSプールを分類し、形成されています。

エージェンシーMBSの差別化特性

エージェンシーMBSは、米国債や社債とは異なるリスクにさらされています。 主な考慮事項としては、期限前返済リスクと延長リスクの二つがあります。住宅所有者は金利の低下に反応して住宅ローンを借り換える可能性があるため、MBSはネガティブコンベクシティを示します。その結果、元本返済が早まり、MBSのデュレーションは短期化します。この期限前返済リスクを相殺するために、MBSの買い手は、米国債に対するプレミアム(MBSスプレッド)を求めます。

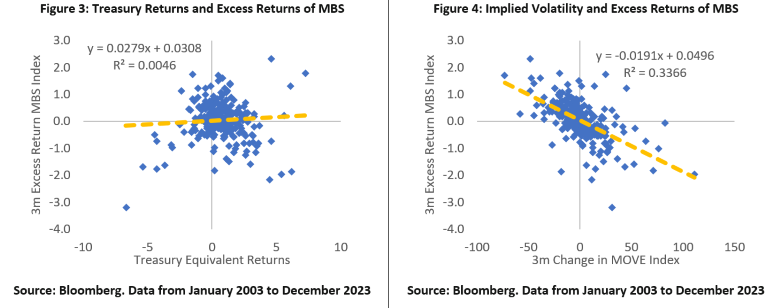

MBS指数の超過リターンは、主にMBS投資家のショートコールオプションのエクスポージャーを反映しています。バンク・オブ・アメリカ・メリルリンチが算出・公表する、メリルリンチ・オプション・ボラティリティ・エスティメイト(MOVE)指数は、米国債券市場全体のボラティリティを示す信頼性の高い指標として、効果的にこの変動性をプロキシに使用しています。国債のリターンとMBS超過リターンとの相関がわずか7%であるのに対し、MOVE指数とMBSの超過リターンはマイナス58%を示しており、著しく強い負の関係となっています。

米国MBSへの投資に関する考慮事項

米国MBSプールの管理は毎月の元本返済があるため、一部の投資家にとっては運用が複雑で、MBSの市場にアクセスしにくくなっています。さらに、特定プールの調達の難しさは言うまでもありません。その結果、TBA(To-Be-Announced)契約を使ってポートフォリオを構築することを選ぶ投資家もいます。実際、エージェンシーMBSの取引は、その大部分がTBA市場で行われ、参加者は、特定の銘柄が指定されていなくても、MBSの想定元本の将来の受け渡し日について合意します。証券の受け渡しを管理する売り手は、受け渡し最割安銘柄を選択できます。従って、TBA取引の証券は通常、特定のプールより割安で取引され、多くの場合はキャリーの機会が少なくなります。

エージェンシーMBS ETF(上場投資信託)は、一般に特定のプールよりも流動性が高く、投資家にとって管理しやすいため、MBS市場にアクセスするための代替オプションとなります。MBS ETFは、顧客のポートフォリオにおける単一の勘定科目として個別CUSIPの分散ポートフォリオを提供しているため、投資家はより迅速にMBS市場へのエクスポージャーを得ることができます。

まとめ

米国MBSは、ポートフォリオの分散と競争力のある利回りを求める投資家にとって、投資対象の選択肢になります。これまでMBS指数は良好なシャープレシオを示し、米国債など他の主要債券ベンチマークをアウトパフォームしてきました。図2の低い相関が示すように、MBSは株式ポートフォリオと国債ポートフォリオの双方に分散効果をもたらしています。

ブルームバーグ米国MBSインデックスは、米国MBS市場において信頼性の高いベンチマークとしての地位を確立しています。2022年には、特定のプールを価格体系に組み入れるという変更により透明性が向上し、特定の支払いに関する説明をより的確に把握できるようになりました。米国MBS市場の3大ETFは、ブルームバーグMBS指数に連動しています。 住宅ローンの管理や取引に比べて、これらのETFは、運用負担を軽減しながら幅広い市場への便利なアクセスを提供できます。 他の債券ETFのように、MBS ETFは通常、個別の証券よりも流動性と透明性が優れています。多くの場合、個々のMBS価格は店頭(OTC)取引されていますが、ETFは株式と同様に取引所で取引されるため、価格情報を容易に把握できます。

本稿は英文で発行された記事を翻訳したものです。英語の原文と翻訳内容に相違がある場合には原文が優先します。