本稿はTian Chenが執筆し、ブルームバーグターミナルで最初に配信されました。

金融のマイルストーンというものは一般的にはドラマティックに起きる場合が多い。その視点から見れば、今回の人民元建て中国債のブルームバーグ・バークレイズ・グローバル総合インデックスへの採用は、それほど劇的ではないように見える。しかし、中国市場のグローバル金融システムへの統合という長いプロセスにおいて、これは重要なステップとなる。このインデックスを注視する世界の投資家にとって今回の動きは、米国、日本に次いで世界第3位の中国13兆ドル債券市場のさらなる開放につながる可能性があるからだ。中国市場は、グローバルレベルで見ても最高のリターンをもたらす市場のひとつでありながら、外国人投資家を呼び込むのに苦労しており、外国人シェアは全体の2%に過ぎない。

1. 今回の動きが重要な理由

S&P500などすべてのインデックスは特定の金融商品グループの時価総額の動きをあらわしている。ブルームバーグ・バークレイズ・グローバル総合インデックスは現在、52.3兆ドルの債券をカバーしているが、このインデックスに、2019 年 4 月から 20 カ月にわたって中国人民元建て国債と政策銀行債の追加が段階的に行われることになる。(3つの政策銀行が国家プロジェクトおよび経済、貿易の開発へ融資している。)これが完了した時点で、人民元建て債券は米ドル、ユーロ、日本円に次いで、インデックスで第4位の通貨となり、同インデックスにおける人民元建て債券は364銘柄で時価総額の 6.1%を占めることとなる。(ブルームバーグLPはブルームバーグニュースの親会社)

2. 中国にとっての意味

今回のインデックスへの追加は、中国にとっては、債券市場を近代化し、外国人投資家の参加を容易にするこれまでの取り組みが承認されたという証となる。中国はこれまでも、投資家に対しポートフォリオ間でのブロックトレードの割り当ての許可や、一部の課税方針の明確化をはかるなど、この道を開拓するためさまざまな強化策を実行してきたが、今回の動きは、インデックスのウエイトをポートフォリオで複製するパッシブファンドによる購入の持続的な増加につながると言える。Citigroup Inc.では外国人が今年購入する中国本土債券は1000億ドルから1300億ドルになるとみており、またStandard Chartered Plcは2021年までに2860億ドルの購入と予想する。この資金の追加流入は、自由裁量のファンド・マネジャーを刺激し、現在多くの外国人投資家がフォーカスしているオフショア市場の先にある投資先へと駆り立てるかもしれない。

3. 中国にとっての利点

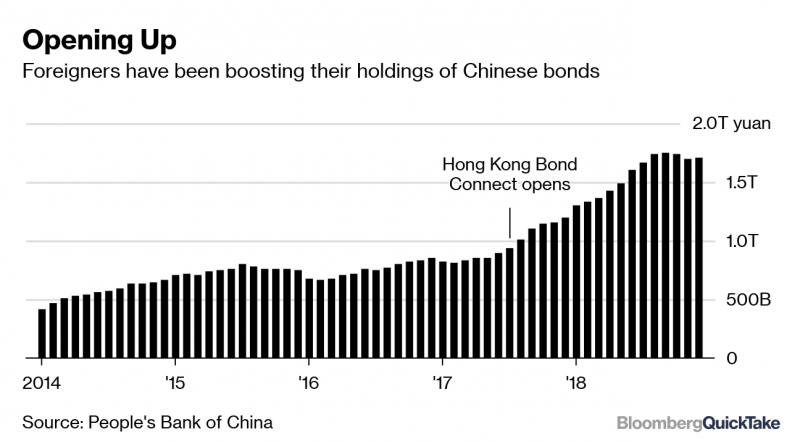

外資を引きつけることは資本の流出を相殺するのに役立つだろうが、もちろん、資金の問題だけではない。中国政府にとって大きいのは、これは自国の金融市場を近代化し、人民元の世界的利用を拡大するための大きな一歩となることだ。これ以前の債券市場開拓のための取り組みには、2017年7月に香港経由の海外投資家向けのチャネルとして開設されたボンドコネクトの他、為替リスクヘッジを容易にするための変更等がある。

4. 投資家にとっての意味

外資系のファンド・マネジャーにとってはポートフォリオを多様化し、より高いリターンを手にするためのひとつの方法となる。中国10年もの国債は3月26日に3.06%の利回りとなったのに対し、米国および日本の10年もの国債はそれぞれ2.4%、-0.07%の利回りにすぎない。 State Street Global AdvisorsとPictet Asset Managementは、中国の中央銀行によるより緩やかな金融政策も人民元建て債券をサポートしている、と述べた。

5. 海外投資家がこれまで敬遠していた理由

新規参入に二の足を踏むのは、市場の流動性の低さだ。発行済みの国債や社債は、中国の債券市場で大多数を占める中国の商業銀行がバイアンドホールドするため、新規購入は難しい。また、中国では金利デリバティブ取引が困難かつ、外国人投資家は国債先物の取引も禁じられているため、必要とするヘッジニーズを満たすことができない。さらに、人民元の大きな動きや予測不可能な政策立案者について懸念は常につきまとう。2015年8月に起きた人民元切り下げショックはその後、資本規制の引き締めや人民元のオフショア借入コストの急上昇など、極めて厳しい政策につながった。中国の格付け機関による信用格付けへの信頼度の低さも課題のひとつだが、一方で中国政府は海外の格付け機関をより多く導入しようとしている。さらに、海外資金からの投資への税制が明瞭性に欠けるという問題もある。

6. 外国人はどのようにオンショア市場にアクセスするのか

2016年、中国人民銀行は、ほとんどの種類の海外金融機関がCIBM(銀行間債券市場)に投資することを認可した。ただ、難点として、登録プロセスに何カ月もかかること、また中国本土への人員配置か事務所の開設が必要となる可能性があることがあった。

ところが香港のボンドコネクトの始動により、海外投資家はオンショア人民元建て債券の購入ができるようになった。グローバルファンドはまた、QFII (Qualified Foreign Institutional Investors、適格国外機関投資家) として知られる証券および外為規制当局からのライセンスを必要とするクオータシステムを介した投資の申請も可能だ。

7. 中国債券追加に関わる他のインデックスの動向

FTSEラッセルは中国債を主要国債インデックスに含めるかどうかの発表を9月に予定しており、また別のインデックスへの社債追加も視野にいれているかもしれない。JPMorgan Chase & Co.も一部中国債を自社のインデックスに含めるかどうか、ウオッチを続けている。Morgan Stanleyはもし両社が中国債をインデックスに組み入れることになれば人民元建て債へ新規で1400億ドルの投資が見込まれると予想する。