Read the English version published on December 01, 2023.

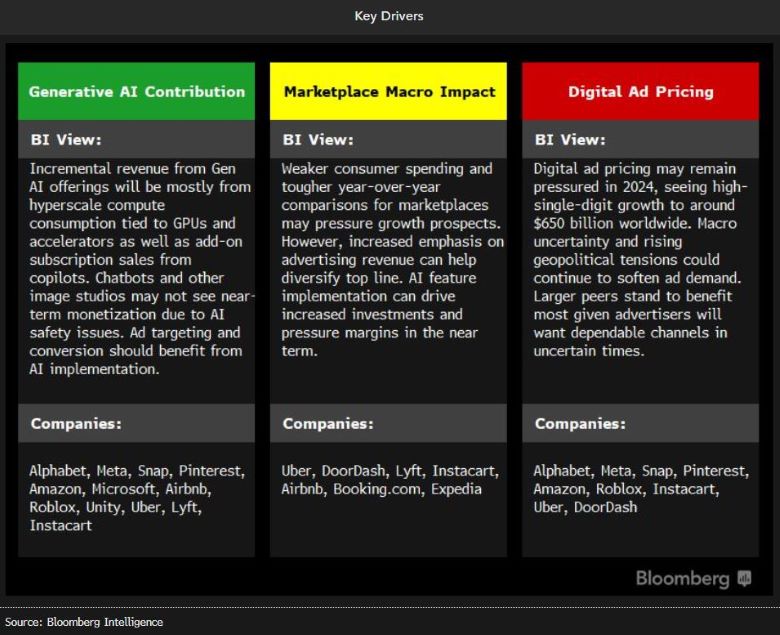

2024年、インターネット企業はブランド広告宣伝費の削減や広告価格の改善の遅れから圧力を受け、生成人工知能(AI)による効果は目先では小さい可能性があります。大手企業の中では、グーグル親会社の米アルファベットの検索エンジンが最も回復力があると考えられる一方で、フェイスブック親会社の米メタ・プラットフォームズや、写真・動画共有アプリ「スナップチャット」を運営する米スナップにとっては、広告価格に対する持続的な逆風が重圧となりかねません。配車サービス大手の米ウーバー・テクノロジーズ、食事宅配サービス大手の米ドアダッシュ、民泊仲介の米エアビーアンドビーのような電子商取引企業は、景気が減速する中、金利上昇や規制が株価収益率(PER)を押し下げ、売上高の下方修正リスクにさらされています。

デジタル広告と電子商取引、2024年の利益率は抑制される見通し

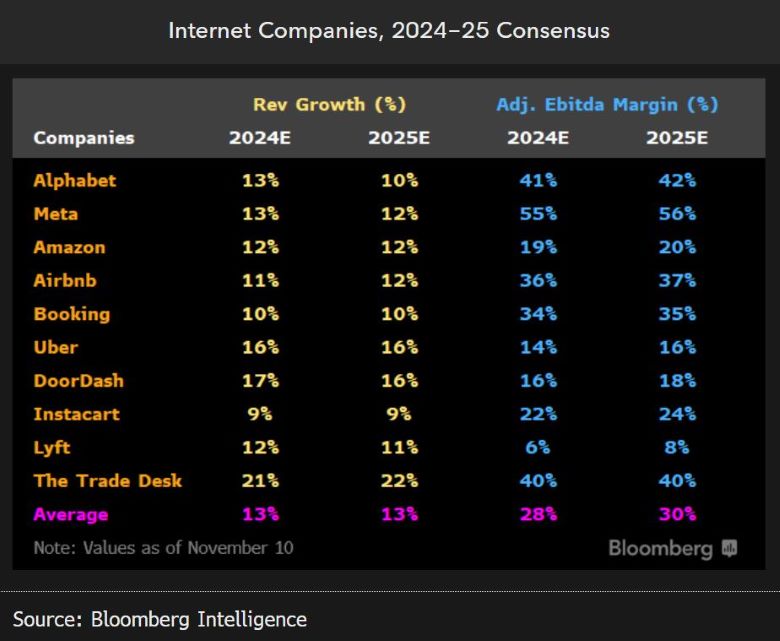

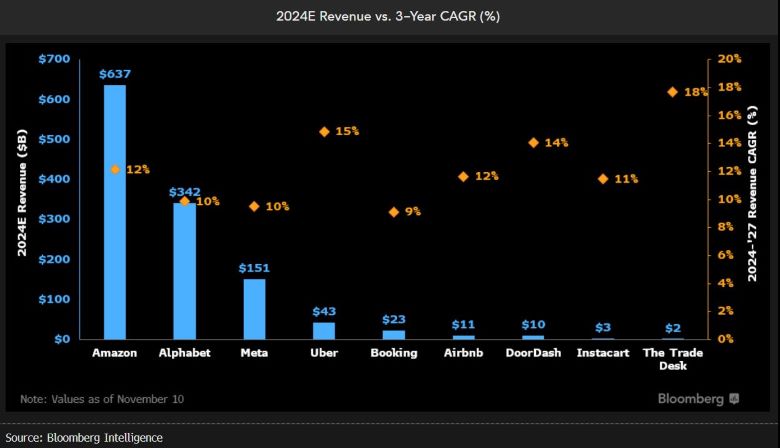

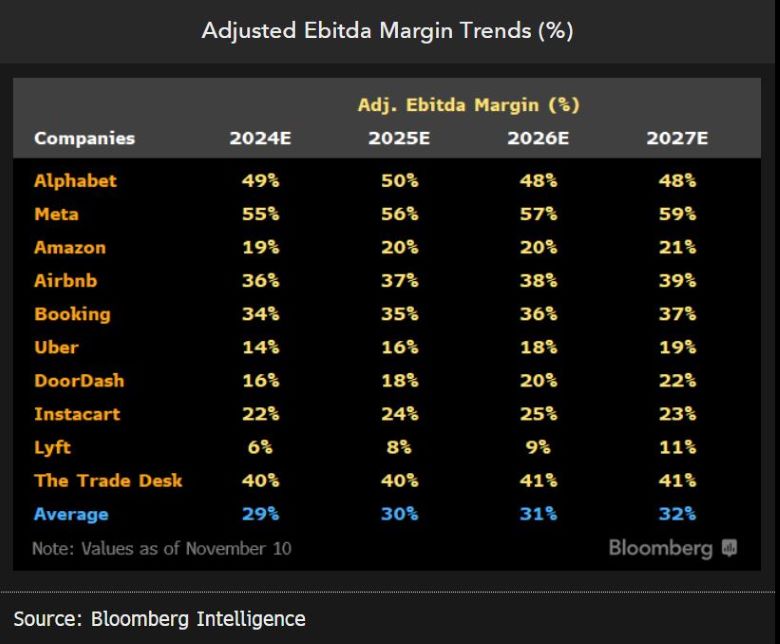

消費者向けインターネット企業は、緩やかなインフレによって利益率が支えられてきたものの、2024年には景気後退リスクの高まりとコスト削減の一巡に伴い、利益率のさらなる拡大は抑制される見通しです。 オンライン旅行市場および宅配市場の売上高コンセンサスは現時点では楽観的ですが、デジタル企業は、ブランド広告投資の低迷が続けば2024年下期(7-12月)予想を下方修正する恐れがあります。

売上高への圧力は今後も持続

消費者向けインターネット企業は景気拡大に対する感応度が高いことから、収益の成長については今後も困難な状況が続きそうです。大半のデジタル広告企業がコスト合理化のために人員採用を減速しており、このことが2024年上期(1-6月)末まではEPS予想やフリーキャッシュ予想の改善につながるかもしれません。 電子商取引企業の中では、エアビーアンドビーとオンライン旅行会社の米ブッキング・ホールディングスの売上高予想は前年比較では厳しくなり、個人消費が後退することが予想されます。それでも、配車サービスの米リフトや食料品配達プラットフォームの米インスタカートといった取引高の伸びが低迷して売上高に問題を抱えている企業に比べれば、収益性にかかる圧力は低いでしょう。

電子商取引企業の売上高は下方修正か

オンライン旅行会社やオンライン宅配会社は、現時点では売上高の上方修正が見られますが、個人消費の後退によりコンセンサスも圧迫される恐れがあります。ウーバー、エアービーアンドビー、ブッキング、ドアダッシュをはじめとする大企業は、これまではその拡大規模や供給の優位性を生かして市場での地位と価格設定が支えられていた可能性が高いものの、リセッション(景気後退)に陥れば、取引高は2024年末まで伸び悩み、売上高やEPSのコンセンサスが楽観的に見えてくる可能性もあります。

2024年、デジタル広告会社は、特にダイレクトレスポンス広告宣伝費において変化が予想されます。不況下では広告主は費用対効果の高さを優先するため、ブランド広告費は今後も厳しい環境が続くでしょう。

コスト削減が利益率への逆風を穴埋めか

ソーシャルメディア企業は、固定費を削減することと、プラットフォーム上の広告ターゲティングを今後改善することで、EBITDA(利払い・税金・ 減価償却・償却控除前利益)の下方修正を回避できる可能性があるとブルームバーグ・インテリジェンス(BI)では考えます。自社収集データの拡大と大規模言語モデルの活用が貢献するとみられます。メタやアルファベットなど大手ハイテク企業では、これまではコスト削減と採用凍結によって利益率に対する逆風が穴埋めされてきましたが、景気後退リスクの高まりから、売上高にかかる圧力は2024年末まで弱まらない恐れがあります。また、緩やかなインフレや、オンライン宅配会社やライドシェア会社のドライバー供給の改善によっても、伸び悩む売上高が相殺され収益性が支えられる可能性があります。

コンセンサスではウーバーとドアダッシュの利益率は自律的な取引高増大と地理的拡大で2024年末まで改善する見通しですが、景気が後退すれば予想通りにはならないでしょう。

本稿は英文で発行された記事を翻訳したものです。英語の原文と翻訳内容に相違がある場合には原文が優先します。