Read the English version published on December 05, 2022.

本稿はブルームバーグ・インテリジェンスのアナリストMike McGloneが執筆し、ブルームバーグ ターミナルに最初に掲載されました。

1年前に市場の合言葉となった「米連邦準備制度理事会(FRB)に逆らうな」という格言が2022年12月に入った今もなお使われているという事実が、商品価格を圧迫している可能性があります。食品・エネルギー価格の高騰はロシアのウクライナ侵攻をきっかけにしたもので、その後インフレ率が急上昇し、FRBは利上げを開始しました。2023年には利上げの影響は加速的に拡大する可能性があり、商品市場は典型的な「パンプ・アンド・ダンプ」(価格のつり上げとたたき売り)サイクルとなるでしょう。ブルームバーグ・インテリジェンス(BI)では、2023年の商品市場は八方ふさがりとなるという見方に傾いています。主要な資産クラスの中で2022年に唯一値上がりした商品の価格が23年下がらなければ、FRBは利上げを続ける可能性が高いからです。

商品投資は今年上期にその分散性を実証するものとなりましたが、通常は生産者の利益が増すと、需要・供給弾力性が価格にとって逆風となります。2023年にFRBが緩和に傾けば金価格が上昇する可能性があります。

世界の流動性の枯渇や逆イールドカーブ、商品市場の実績などを見ると、2023年は深刻な経済収縮と需要破壊が予想されます。問題は何がそうした軌道を食い止められるのかということですが、インフレ高進が止まるまで、FRBが刺激策を導入するようには思われません。

2022年に急騰した商品は2023年に急落のリスク

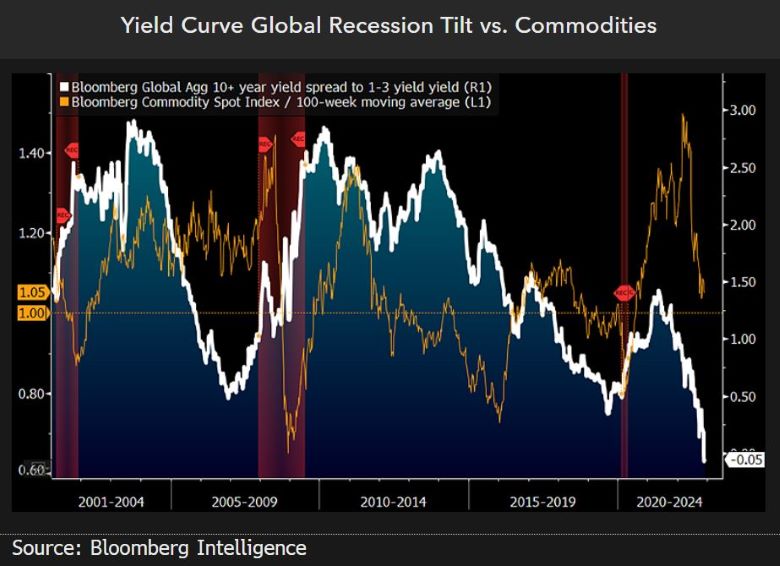

2023年に商品の下落を食い止めるのは難しいかもしれません。ブルームバーグ・グローバル総合債券サブインデックスによれば、10年超の国債平均利回りが1-3年以内に償還期限を迎える債券の利回りを下回っており、景気後退(リセッション)へのシフトが示唆されます。商品は通常、特に過熱気味だった時期の後に来るリセッションでは価格が大幅に下落します。価格が過熱気味になるほど、中銀は積極的に金融引き締めを行うためです。

上期に見られたようにブルームバーグ商品スポット指数が100週間移動平均に対して50%のプレミアムを付けると、その後、20%ほどのディスカウントとなって需給バランスがリセットされるのが標準的です。一方、中国が経済を再開すれば強気の見方もできるかもしれませんが、中国は不動産危機に直面しており、中央政府はシンガポール型よりも北朝鮮型の強権的な政策に傾いているようです。

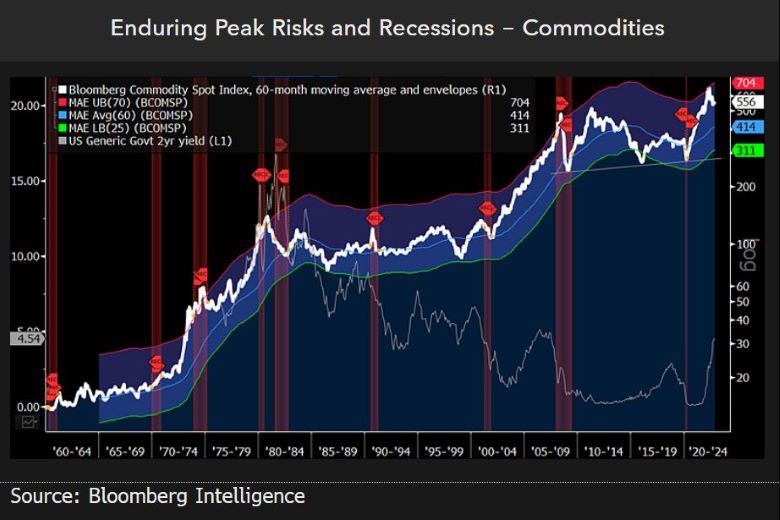

商品価格の高騰とリセッション、回帰

ブルームバーグ商品スポット指数(BCOM)がこれほど急速に上昇した後に米国がリセッション入りしなかったという前例は2022年以外には見られないことから、2023年にはリセッションとなると予想されます。同指数は上期に60カ月移動平均を70%ほど上回る水準で推移しました。BIのグラフは、1960年以降、この指数が相当の高値を付けた後に激しく下落しなかった期間は、1973-74年だけであったことを示しています。これ以上商品価格が上昇すれば、さらなるインフレ高進をもたらし、FRBは利下げでなく利上げを行うことになると思われるため、2023年には商品価格は下落する可能性が高いでしょう。

来年の商品市場見通しは、世界経済成長と商品需要がどれだけ減速するのかにかかっているといえます。BIでは、大規模な財政・金融刺激策がない限り、商品市場は世界経済と同様、逆風に直面するとみています。

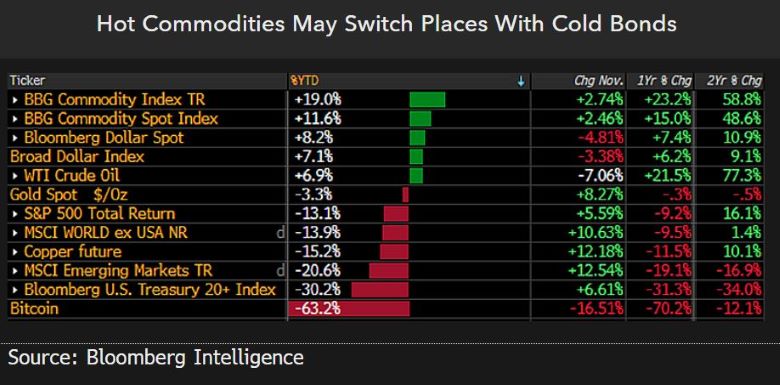

2022年下期の下向きモメンタムを2023年に食い止めるのは?

ブルームバーグ商品指数トータルリターンの2022年の上昇幅は6月に40%近くに達し、11月30日には約20%となりました。下期に入ってからのこの下向きモメンタムは2023年も続く可能性があります。上期に唯一上昇した主要資産クラスである商品が、株式市場とともに反落し続けなければ、世界経済がリセッションに傾く中、各国中央銀行の金融引き締めが強まる可能性もあります。これが11月末の状況ですが、2022年のスコアカードの最上位にあるブルームバーグ商品指数と、最下位に近いブルームバーグ20年超米国債インデックスの順位が入れ替わる可能性が高まっているとBIではみています。

2022年も終わろうとする中、商品は特異な資産クラスとしての様相を強めています。今後価格が下落してFRBの利上げを食い止めなければ、世界が長期的景気後退に突入する可能性が高まるためです。

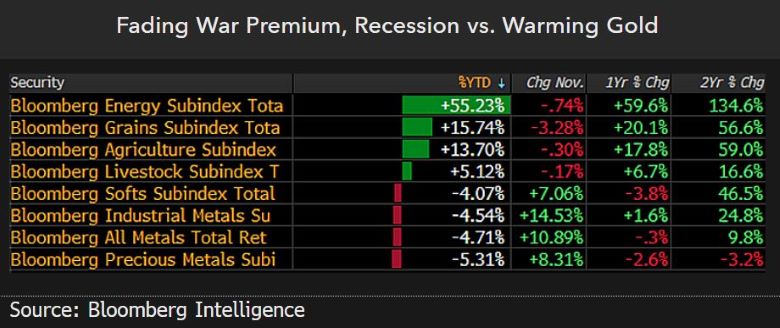

2023年は原油価格と金価格の動向が入れ替わるか

2022年上期はエネルギー価格の急騰によって大半の中銀が必要以上に金融引き締めを行いましたが、2023年は振り子が反対方向に振れて金価格を支える可能性があります。2022年のセクター別パフォーマンスのスコアカードに関する11月末時点のBIの見解は、年末までのエネルギー価格と穀物価格の上昇は戦争プレミアムを反映しており、今後解消していくリスクがあります。需給の弾力性に影響するにはここから1年間と長い時間がかかることから、世界経済のリセッションに向けた歩みを速めたのは物価の急騰だったといえます。

BIにとって11月末時点で大きな問題となっているのは、この動きを止められるのは何かということです。それはFRBではありません。世界最大の生産国である米国の原油とトウモロコシの生産コストが、価格の半分近くを占めているという事実でもないのです。中国の指導部が次第に独裁色を強めていることも、商品市場への新たな逆風となっています。

本稿は英文で発行された記事を翻訳したものです。英語の原文と翻訳内容に相違がある場合には原文が優先します。