本稿はエコノミスト:木村太郎が執筆し、ブルームバーグ ターミナルに最初に掲載されました。(2023年12月8日)

2024年は日本銀行がイールドカーブコントロール(長短金利操作、YCC)政策を撤廃する年になるだろう。ただ、タカ派的な転換は見込まれない。日銀はマイナスの短期政策金利と日本国債10年物利回りの誘導目標の代わりに、長期にわたり景気刺激を可能とする一段と持続的な枠組みを導入する公算が大きい。弱い内需が続きインフレが鈍化することで、こうした枠組みが必要となる。

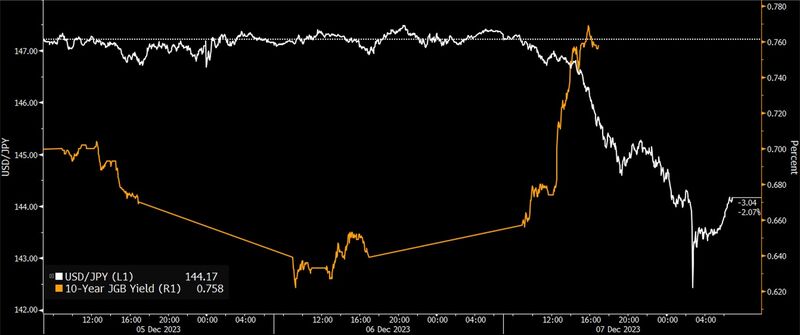

一方で、日銀が早ければ今月18、19両日の金融政策決定会合でYCC政策の撤廃に動くのではないかとの観測が急浮上し、円相場や国債利回りが急上昇した。だがブルームバーグ・エコノミクス(BE)では、このような見方は早計だと考える。

- 日本の実質GDP(国内総生産)伸び率が23年の推計1.6%から、24年には0.8%に減速するとBEは予想する。中国の回復が勢いを欠き、米経済の成長が鈍化するかリセッション(景気後退)に陥ることで輸出が打撃を受けると見込まれる。国内の生計費上昇で家計は支出の切り詰めを余儀なくされている

- 日本のGDP伸び率は25年には0.7%とさらに減速し、長期的な成長率である0.5%前後をわずかに上回る見通しだ

- 財政政策は恐らく景気を支え続けると考えられるが、24年の成長を強くけん引することはないだろう。11月に成立した23年度補正予算は景気をてこ入れするものの、規模は昨年のものより小さい

- BEでは、植田和男総裁をはじめとする日銀当局者が24年下期(7-12月)にYCC政策とマイナス金利を撤廃すると予想する。恐らく翌日物コール金利を短期政策金利とし、ゼロ%に設定するとともに、長期金利の急上昇がないよう日本国債の買い入れを継続するだろう

- 今週に入り急速に台頭した早期のYCC撤廃観測は、植田総裁と氷見野良三副総裁が一連の発言機会でYCC政策とマイナス金利を最終的に解除した場合、どのような事態が想定されるかのシナリオに言及したことが引き金となった

- 日銀は多角的レビューやシグナルの慎重な発信を通じ、実際の政策転換よりもずっと前の段階で、細心の注意を払ってそのためのお膳立てを徹底するとBEはみており、植田総裁らの率直な発言もそれに沿ったものだと理解される

- 日銀は現在、こうした地ならしの取り組みを強化しているのだと考えられる。他方で、物価や賃金、経済成長に関するデータには、日銀が政策を変更しても大丈夫だと納得できるような明確なシグナルはまだ見られない

- 日銀からのシグナルが意図的なものであるとBEも考えるが、今月はおろか来年早期についても政策転換があることを必ずしも意味しない

- 日銀当局者が今週発したメッセージやそれに対する市場の反応からは、今後数カ月が決して無風状態ではないことがうかがわれる。それでもYCC政策とマイナス金利の撤廃時期に関するBEの予想は24年下期で変わりがない

コアCPIも伸び鈍化へ

消費者物価指数(生鮮食品を除くコアCPI)の上昇率も鈍化が予想される。23年の推計3.0%から24年には1.8%になり、コストプッシュ要因が弱まって基調的な需要も力強さを欠くことが鮮明となり25年にはさらに0.9%に減速する可能性がある。

GDP伸び率と物価上昇率の鈍化が見込まれる状況にあっても、日銀がYCC撤廃に踏み切ると考えられる理由として、植田総裁がその副作用について逆効果とみていると想定される点が挙げられる。

植田総裁は今年4月の就任当初からYCCに懐疑的であると、BEはみている。新たに発表されるデータを会合ごとに丹念に分析し政策決定のベースとすべきだとする総裁のスタンスはYCCの硬直的な枠組みと合致しないと考えられる。

さらに、膨大なバランスシートについても、将来的なその巻き戻しのコストは大規模国債購入に伴う現在の効果を上回ることになると植田総裁は懸念しているものと見受けられる。

植田総裁は景気刺激でアクセル全開の状態を維持すると予想されるが、債券市場や銀行セクターへのストレスが少ない一段と持続的な枠組みを新たに導入し、円相場への圧力が多少緩和される可能性があると見込まれる。

日銀の緩和策、裏目に

短期金利をマイナスに据え置く日銀の緩和策は、パウエル連邦準備制度理事会(FRB)議長率いる米金融当局の引き締めキャンペーンの下で、円売り圧力の一因となってきた。

円が対ドルで約30年ぶりの安値に下落したことで輸入物価が押し上げられ、生計費上昇は家計の購買力をそいで個人消費の活力を奪った。

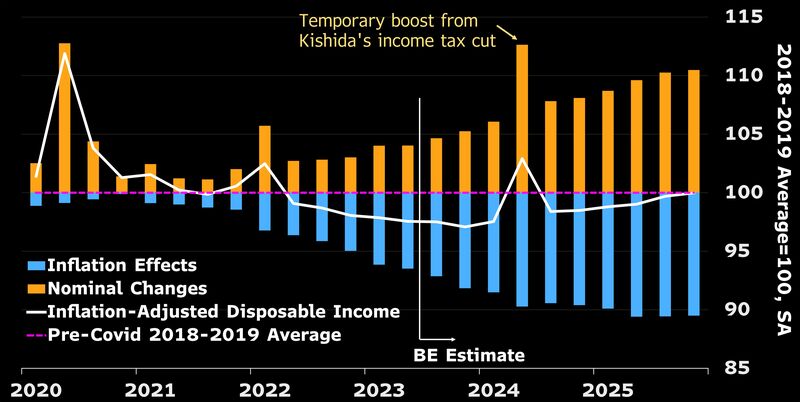

今年の大幅賃上げにもかかわらず、23年7-9月(第3四半期)の家計所得はインフレ調整ベースで新型コロナウイルス禍以前の平均を推計2.5%下回ると、BEはみている。賃金の上昇ペースが生計費の上昇に追い付いていない。

この結果、内需がしわ寄せを受け、コロナ禍後の経済活動再開にもかかわらず、4-6月(第2四半期)と7-9月期に落ち込んだ。日銀が実現しようとしている内需主導のインフレの達成は少なくとも当面、一段と困難となり、緩和策が裏目に出ていることを意味する。

マイナス金利からゼロ%へ

BEは、植田総裁が24年半ばにYCC撤廃とマイナス金利解除に動き、翌日物コール金利を短期政策金利に復活させ、ゼロ%に設定する公算が大きいと考える。債券市場でトレーダーが優位に立って利回りを急上昇させないようにするため、日銀は国債の買い入れを続けるとみられる。

新たな枠組みは、資産購入の規模が小さくなり、長期金利にも上限がなく、市場への介入の程度が減ることを意味する。価格のゆがみも減少する。マイナス金利が解除されれば、象徴的な意味で重要と市場は受け止め、円相場を支援することになりそうだ。

政策転換は24年下期になると予想され、BEとしては植田総裁が今年4月に発表した多角的レビューが完了すると考えられる7月となる公算が最も大きいとみる。7月まで待てば、来年の春闘がデータにどう反映されるか確認する時間も確保できる。

24年の賃上げ幅は今年の3.6%を上回る公算が大きい。こうした情勢となれば日銀は前進と見なし、政策変更の理由の一つとするかもしれない。それでも、日銀の予想期間内に基調的インフレ率を2%に押し上げるには十分力強いものではないとBEはみている。

リスク

BEはこうした見通しのリスクについて上振れ、下振れで均衡していると考える。

実際の賃上げ幅が予想を上回り、個人消費が加速すればGDP伸び率と物価上昇率はBEの基本シナリオを上回る可能性がある。インフレ環境の下で人材を確保しようとし、企業が24年に一段と大幅な賃上げを提示する可能性はある。

その場合、日銀の物価目標達成には追い風となり、マイナス金利解除の時期が早まるかもしれないが、そのような可能性は非常に小さいとBEは判断する。成長鈍化や世界的な需要低迷を巡る懸念を踏まえ、企業が賃金の伸びを抑制しようとする傾向の方が強いだろう。

下振れリスクに関しては、長期債利回りが再び急上昇することがあれば、GDP伸び率はBEの見通しを下回る可能性がある。米金融当局や他の主要国・地域の中央銀行が利上げを再開する事態となれば、日本の利回りは日銀が対抗するにはあまりにも強力な上昇圧力に見舞われるかもしれない。今年10月のYCCの運用柔軟化後は特にそうなる恐れがある。利回りが上昇すれば、住宅建設や民間投資など金利に敏感な経済活動の重しとなるだろう。