Read the English version published on May 25, 2022.

この分析は、ブルームバーグ・インテリジェンスのEMEA & APAC地域担当ESGリサーチ・ディレクターAdeline Diabが執筆し、 ブルームバーグ・ターミナルに最初に掲載されたものです。

クリーンエネルギーに焦点を絞る上場投資信託(ETF)が必ずしも「グリーン」とは限らないという点には注意が必要です。ブルームバーグ・インテリジェンス(BI)では、クリーンエネルギーETF上位10ファンドに関して炭素プロフィルと戦略の理解に役立つモデルを開発しましたが、その分析で意外な発見がありました。炭素集約度が低い一部のファンドは、炭素排出目標の設定で後れを取っており、排出量はむしろ倍増していることが明らかになりました。例としてファースト・トラスト・ナスダック・クリーン・エッジ・グリーン・エナジー・インデックス・ファンド(QCLN)とリクソーMSCIニューエナジーESGフィルタードDR(NRJ)などが挙げられます。低炭素エネルギーに移行中の企業へのエクスポージャーが多いファンドは積極的に脱炭素を実行し、魅力的なリスク調整リターンを提供しています。iシェアーズ・グローバル・クリーンエネルギー(ICLN)とiシェアーズ・グローバル・クリーンエネルギーUCITS(INRG)がその例です。4部構成リポートの第1部である本稿では、排出量を取り上げています。

クリーンエネルギーETFの炭素スコアは表裏一体

ファースト・トラスト・グローバル・ウィンド・エナジー(FAN)、ICLN、およびINRGは組み入れ銘柄における炭素排出集約度が突出して最も高く、公益事業に対するエクスポージャーも最大ですが、同時に、排出量削減ペースも最大となっています。ICLNとINRGには低炭素エネルギーに移行中の企業が組み入れられているにもかかわらず、高いスコアを示しています。NRJは排出量スコアは最高ですが、炭素集約度と目標で最上位グループにあるにもかかわらず、炭素排出の削減はそれほど前進していません。

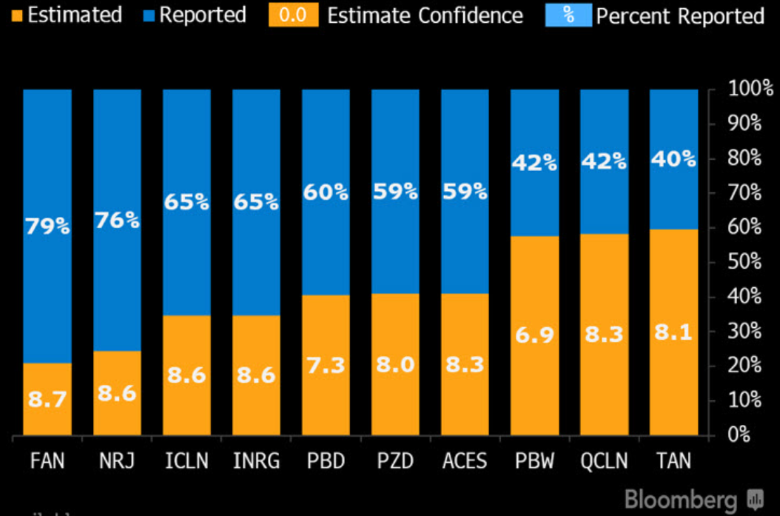

BIのクリーンエネルギーETFトラッカーでは、各ファンドのカーボンフットプリントを推定するのに、入手可能であれば組み入れ銘柄の総排出量に関する最新報告書を使用し、必要に応じてブルームバーグ推定値でこれを補います。最後にETF内における各社のウエートを反映したウエート付けを行っています。

クリーンエネルギーETFグリーンスコア:炭素排出量

クリーンでグリーンなほど優れたリスク調整リターンを実現

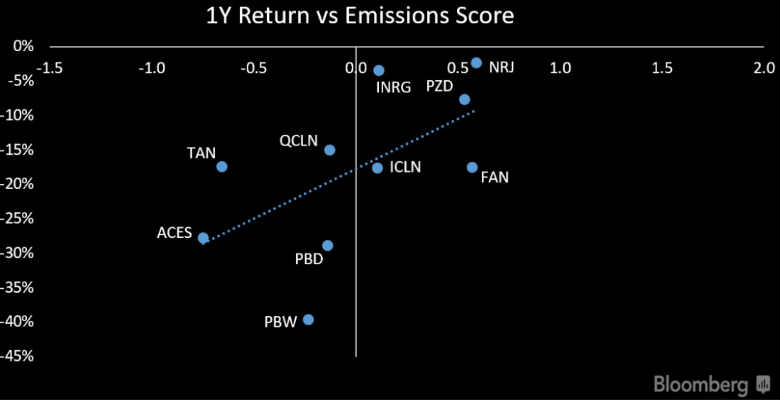

クリーンエネルギーETFの1年リターンと1年間の排出量スコアに基づくグリーンスコアとの間には正の相関があります。NRJとインベスコMSCIサステナブル・フューチャー(PZD)は、相対パフォーマンスが高く排出量が低い象限にあり、炭素排出に敏感な投資家は2021年にクリーンエネルギー株が下落しても粘り強さを示していることを浮き彫りにしています。ICLNとINRGは魅力的なリターンとボラティリティーを維持しつつも移行銘柄の組み入れ拡大によって排出プロフィルが改善すると思われ、先行き明るい投資機会を提供しています。

インベスコ・ワイルダーヒル・クリーン・エナジー(PBW)の排出量スコアは低く、リターンも低くなっています。炭素目標を発表する企業は今後増えるとBIではみているため、公益事業株へのエクスポージャーが最低である同ETFがサプライズを提供する可能性があります。

1年リターンと排出量スコア

排出集約度の低下度合いが絶対量よりも重視される理由

クリーンエネルギーETFのグリーン度合いに関するサプライズは、排出量プロフィルを改善することの方が、ETFの上値や収益性のシグナルとして重視されている可能性があるという点です。QCLNやNRJなど一部のETFは排出量は低下しても、カーボンフットプリントが倍増し、プロフィルは悪化しています。大型公益事業株にエクスポージャーがある同種のETFをより幅広く見渡すと、排出量は70%ほど減っています。公益事業業界で脱酸素が進んでいるからです。ICLNとINRGは、移行銘柄の組み入れ数を3倍に増やしたにもかかわらず、最も改善がみられました。

クリーンエネルギーETFの大半では排出集約度プロフィルがMSCIワールド指数を超えています。MSCIワールド指数は50%が情報技術(IT)、一般消費財・サービス、金融とすべて低排出セクターですが、クリーンエネルギーETFは主に資本財・サービスと公益事業セクターの企業を組み入れています。

18-20年のETFの排出集約度

ネットゼロ目標が競争力の高まりを示す可能性

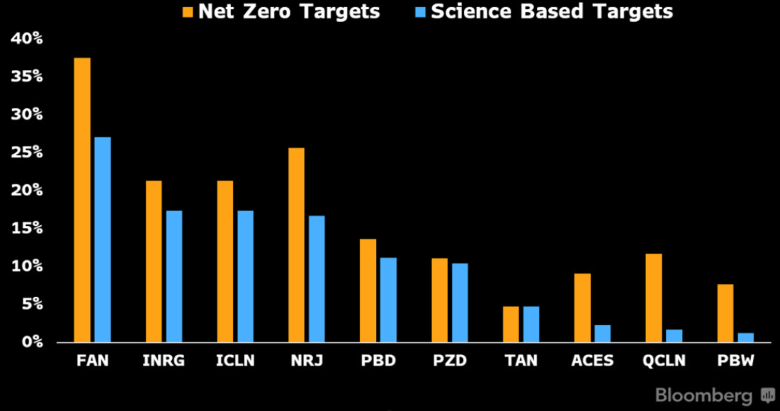

FANはBIが追跡する全てのクリーンエネルギーETFの中で排出集約度が最高のETFの1つですが、ネットゼロ排出目標を掲げる企業(組み入れ銘柄全体の約40%)と科学に基づいた目標を掲げる企業(同15%強)の組み入れ比率も最大となっています。これらの目標が達成されれば中期的に排出プロフィルが大きく改善し、投資家を引き付けると思われます。

反対に、排出集約度が低いETFのPBW、QCLN、およびインベスコ・ソーラー(TAN)は他のファンドに後れを取っています。これは規模のバイアスも一因と考えられます。これらのファンドの投資先企業の平均規模は比較的かなり小規模なものとなっています。小規模企業は成熟企業に比べ、炭素排出目標の設定や戦略の明文化において遅れているのが現状です。

科学ベースとネットゼロ目標を掲げる企業の構成比率

測定することで管理が可能に-開示報告の重要性

BIが調査対象とする企業群の大半において、炭素排出に関する開示状況は着実に改善しています。

ICLN、INRG、FAN、およびNRJは大型株やエネルギー移行銘柄を保有しているにもかかわらず、炭素開示レベルはMSCIワールド指数の55%を超えています。ブルームバーグの推定値で補った報告データと信頼スコアを見ると、ICLN、INRG、FAN、およびNRJが「グリーン」な度合いと開示報告の両面でバランスの取れた魅力的なプロフィルを提供しています。このことは、データを開示している企業が組み入れ銘柄の半数に満たないより小規模なETFに対する優位性といえるでしょう。TANでは、データを報告している企業はやっと4割に手が届く水準ですが、ブルームバーグの推定値によって信頼レベルは高くなっています。

BIの評価手法:炭素排出量に関しては、数期にわたる排出実績絶対値と集約度のトレンドに30%、カーボンフットプリントには40%、炭素目標の内容に対して30%のウエートを加味しています。

ETFの組み入れ銘柄における排出開示レベル

本稿は英文で発行された記事を翻訳したものです。英語の原文と翻訳内容に相違がある場合には原文が優先します。