Read the English version published on January 21, 2021.

この記事は、ブルームバーグのサステナブル・ファイナンス・ソリューションのビジネス・マネジャー Nadia Humphreysと、SEBのサステナビリティ戦略・ポリシー・ガバナンス統括の Karl-Oskar Olmingが執筆しました。両者とも欧州委員会のサステナブルファイナンス・プラットフォーム委員です。

ある投資がサステナブルであると主張することは最近まで比較的容易でした。企業は、競合他社よりも優れた環境パフォーマンスを示すことで投資家を惹きつけることができたのです。しかし、政策決定者は、二酸化炭素(CO2)の排出を実質ゼロとする目標やパリ協定と整合した投資を促進するためにはまだやるべきことがあることを認識していました。

そうした問題を解決するために開発されたのがEUタクソノミーです。タクソノミーを適用することで、投資家は、どの投資が欧州の環境目標達成に貢献しているとみなされるのかを判断し、自社の投資ポートフォリオ報告に際して、どれだけタクソノミーと整合しているかを評価することが可能となります。

タクソノミーを適用して投資がEUの環境目標と整合しているかどうかを判断するには、入念なステップごとのアプローチが必要です。タクソノミーの利点をフルに活用するには、すべてのステップにおいて質の高い手法が求められます。欧州委員会のサステナブルファイナンス・プラットフォーム委員であるスカンジナビスカ・エンスキルダ・バンケン(SEB)とブルームバーグは、タクソノミーの整合性を評価するためのクオンツ・アプローチとモデルを開発しました。以下のステップごとのガイドは、これらアプローチと報告プロセスを比較・対照して作成されたものです。

ステップ1-環境目標の1つ以上に整合する活動を行っている企業の特定

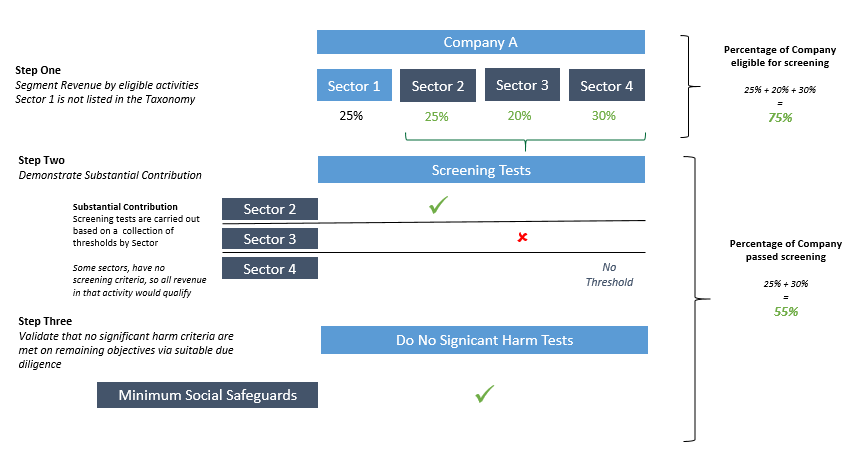

最初のステップは、ある企業の活動が「適合」、すなわち、タクソノミー対象の活動であるかどうかを判断することです。タクソノミーでは、欧州の標準産業分類(NACE)に基づいて経済活動を定義します。このシステムは、適合する活動を判断するため、NAICSやBICSなど、対応するいずれかの別の分類システムに変換できます。当該企業が従事している経済活動は、その売上高および/または支出(設備投資と該当する場合は営業費用)で判断できます。次に、適合活動に対して一連のスクリーニングテストを行い、タクソノミーと整合しているかどうか、また、そのように報告できるかどうかを判断します。

タクソノミーは、欧州のGHG(温室効果ガス)スコープ1排出量(企業が直接排出する量。温室効果ガス議定書を参照)の93%以上に相当するセクターをカバーしています。現在、例えば製造業では特定の活動は対象外です。これらの活動が「悪く」、適合活動が「良い」というわけではなく、これは単に、不適合活動のためのスクリーニング基準がまだ開発されていないというだけです。

タクソノミー規制では間もなく、現在、非財務情報開示指令(NFRD)の対象となっている欧州の企業や発行体はタクソノミーと整合した非財務情報の報告が義務付けられることになります。その結果、欧州の上場企業に投資する際、企業報告の中でどの活動が適合するかだけでなく、タクソノミーと整合した売上高、設備投資、営業費用の比率がわかるようになります。

しかし、こういった報告義務は投資会社の報告義務と同時に導入されるため、それまで投資家は、当該活動の整合性判断に役立つスクリーニング基準がEUタクソノミーに含まれているかどうかをチェックする必要があるでしょう。また、タクソノミー規制の対象外で報告義務がない国際投資を含め、非分類活動を評価するために、いずれにせよある種の手法を開発する必要があります。

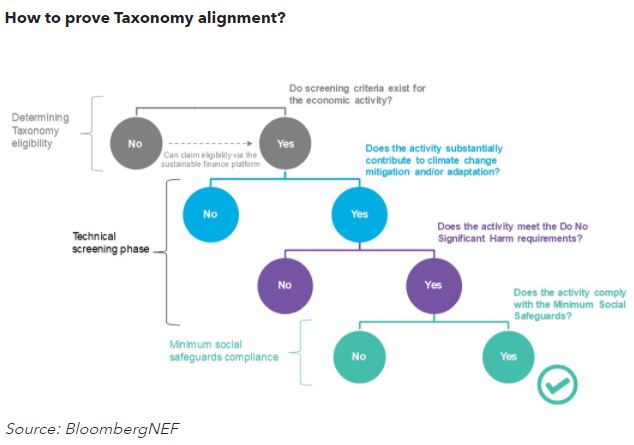

下図に、ある活動がタクソノミーと整合しているかどうかを判断するための4段階プロセスを示しています。

ステップ2-「substantial contribution (実質的な貢献)」基準を満たしているかどうかをチェック

上図に示す通り、投資家は各適合活動に対して、当該企業が「気候変動の緩和」および/または「気候変動への適応」目標への実質的な貢献というスクリーニング基準を満たしているかどうかを確認する必要があります。タクソノミーのスクリーニング基準は多くの場合、厳密かつ定量化可能で、企業がサステナビリティ報告書に自社の売上高は「グリーン」だと主張するだけでは不十分です。その代わり、投資家は、特定の活動のライフサイクルにおける温室効果ガス排出量など、企業の具体的な指標をチェックして、タクソノミーで定める基準が満たされているかどうかを判断する必要があります。

気候変動緩和目標に注目するのであれば、1つの例として、技術を問わず発電のしきい値とされる、1キロワット時当たり100グラムという二酸化炭素換算排出量が挙げられます。これを算出するには、投資家は、エネルギー提供者の発電ユニット当たりのライフサイクルを通した排出量(GHGスコープ1、2、3)を確認する必要があります。このテストは、タクソノミーで「発電」とされる活動に従事するエネルギー提供者すべてに適用されます。再生可能エネルギーの発電量だけをチェックするのでは、当該活動がタクソノミーに整合していると宣言するには不十分です。報告書がないために投資家が必要なデータにアクセスできない場合は、他の報告データを利用してデータを推定するか、しきい値を概算することが、実質的な貢献を判断する1つの解決策となるでしょう。

ステップ3-「do no significant harm(著しい害を及ぼさない)」基準を満たしているかどうかをチェック

タクソノミーでは、「do no significant harm(DNSH:著しい害を及ぼさない)」という基準は、投資家はデューデリジェンス型のプロセスを通して、当該活動がこれら基準を満たしているかどうかを確認する必要があることを意味します。これらは通常、投資先からの法的開示情報に依拠し、それらを現地の環境法規制準拠状況と照合することになります。

例えば、ある自動車メーカーが、その売上高が全て自動車の製造(タクソノミーの「低炭素技術の製造」)であれば、100%適合であるとします。この自動車メーカーの売上高の10%が電気自動車の販売によるものであれば、その活動がステップ2で説明した「気候変動緩和への実質的な貢献」テストに合格するため、10%が「潜在的な整合」と分類されます。DNSHテストを実行するには、これら電気自動車がタクソノミーのそれぞれ該当するスクリーニング基準を満たすことを確認する必要があります。

よくある誤解は、DNSHテストが法人レベルで適用できる、または低い環境または社会的レーティングの代理になりうるというものです。この例では、この自動車メーカーは、フリートの中にガソリン車やディーゼル車が入っていれば公害テストで不合格となるかもしれません。それはテストの正しい適用方法とはいえません。タクソノミーは実際には、その企業が製造プロセスまたは車両の使用段階と車両寿命の最後の処理段階において他の環境目標に害を及ぼすことがないよう、フリート内の電気自動車の製造プロセスに対するDNSHの評価のみを求めているのです。これらの車両が「実質的な貢献」という基準を満たし、残りの5つの環境目標に著しい害を及ぼさないことを示しているのであれば、これら車両の販売による売上高はタクソノミーと整合したものとしてカウントできます。

この図は、4段階プロセスの最初の3つのステップを示しています。

投資先の企業への適用方法

出所:タクソノミー報告書(欧州委員会)

ステップ4-ミニマムセーフガードに悪影響があるかどうかをチェック

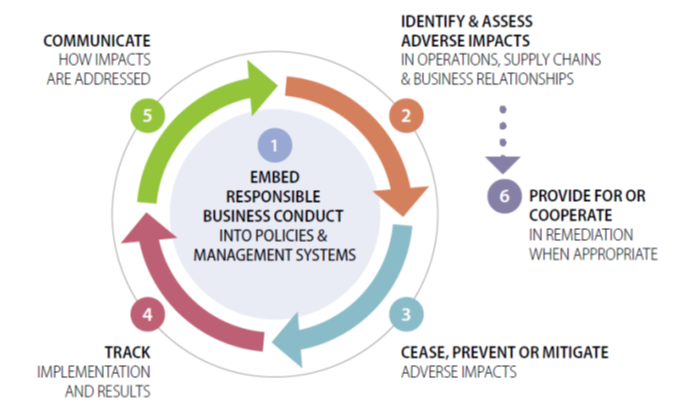

プロセスのこの段階では、投資家はデューデリジェンスを実行して、タクソノミー規制で定めるミニマムセーフガードへの悪影響をすべて回避する必要があります。このセーフガードはOECDガイドラインおよび国連のビジネスと人権に関する指導原則、労働の権利に関する条約にのっとったものです。発行体はILOの8条約を順守し、人権擁護と腐敗行為防止方針をサステナビリティ報告に入れることが求められます。ここでの1つの障害はそれらが報告されない場合で、かかる方針の開示がないことが、その企業が非準拠であることを示すのかどうかの判断が問題となります。

出所:タクソノミー報告書(欧州委員会)

ステップ5-投資とタクソノミーとの整合性を計算

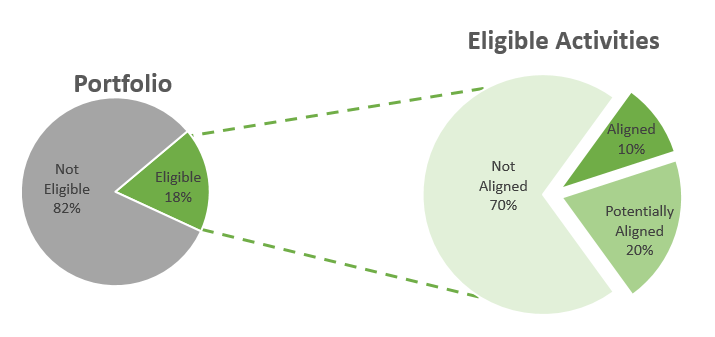

最後に、これらすべてのステップを完了した後、投資家はそれぞれの投資がどの程度タクソノミーと整合しているのかを評価して投資商品レベルで開示情報を確立する必要があります。

商品タイプによって、投資家には主に2つの選択肢があります。当該資産で調達資金がタクソノミー適合プロジェクトに使われるかどうかを判定できます。答えが「イエス」ならば、そのプロジェクトのタクソノミー整合パーセントはその資産のタクソノミー整合パーセントで、その比率がポートフォリオにおける持ち分に適用されます。適格グリーンボンドが50%タクソノミーと整合するのであれば、この資産は投資全体に対してポートフォリオ加重スコアが50%とカウントされます。

答えが「ノー」なら、もう1つの選択肢は、発行体または親会社の収入を活動別に分けて、どの活動がタクソノミーに整合するかを判断することです。投資家は、ポートフォリオがこれら活動とどう整合するかを理解できれば、ポートフォリオでどれだけの比率がタクソノミー適合、ひいてはタクソノミー整合かを判断できます。例えば、ファンドの18%を収入のうち10%がタクソノミー整合活動からのものである企業に投資するのであれば、このファンドはその投資に関して1.8%タクソノミー整合していることになります(下図を参照)。

出所:SEB/ブルームバーグ

一見明らかなように見えるかもしれませんが、タクソノミーの要件を完全に満たすには、この評価のどのステップにおいても徹底的なメソッドが必要です。上述のステップ1から4までを完了しなければ、我々の目からすると、その投資はEUタクソノミーと整合しているとはいえません。ある活動の「実質的な貢献」基準や適合性だけに注目するのでは、タクソノミー整合というには不十分です。データの責任ある使用と開示がEUタクソノミーの成功と、金融市場での透明性改善の鍵を握ることになるのです。

国際的な影響

タクソノミー規制の開示義務は、発行体の所在地にかかわらず、EUで金融商品をオファーする発行体すべてに適用されます。その結果、タクソノミー整合性開示に対する国際的な投資家の関心は高まることでしょう。国際企業はその一方で、環境目標に対するタクソノミーに整合した実質的な貢献を主張して投資家を惹きつけようとするかもしれません。

したがって、EUタクソノミーがやがて国際的な報告フレームワークに影響する可能性は高いと思われます。EUは、サステナブルファイナンスに関する国際的な連携・協調を図るプラットフォーム(IPSF)を設立しました。これはメンバー間におけるタクソノミーの開発と調和における連携を促進するものです。

この規制に関して、またはブルームバーグのデータがタクソノミー整合性の開示にどう役立つかの詳細情報はeuesg@bloomberg.netまでお問い合わせください。

詳細情報は、SEBの気候・サステナブルファイナンスのMarja Carlsson (marja.carlsson@seb.se )またはAnne Kästner(annekristin.kastner@seb.se)までお問い合わせください。

タクソノミーを適用して投資がEUの環境目標に整合しているかどうかの判断にブルームバーグをお役立ていただけます。ご契約のお客さまはBESG <GO>の欧州規制タブをご覧ください。また、無料デモをご希望のお客さまはこちらからお申し込みください。

本稿は英文で発行された記事を翻訳したものです。英語の原文と翻訳内容に相違がある場合には原文が優先します。