Read the English version published on May 2, 2024.

この記事は、ブルームバーグのクオンツ・リサーチャー、Niall Smithおよび債券インデックスのプロダクト・スペシャリスト、Lydia Hamillが執筆しました。

温暖化対策の国際的枠組み「パリ協定」で合意された、気温上昇幅を1.5℃に制限するために必要な排出削減のペースは世界的に大きく遅れています。事実、最近の気候学的研究によれば、早くて2027年にはこの気温上昇のしきい値を超える可能性があることが示されています。排出量ネットゼロを2050年までに達成するためには、年間7兆ドルのクリーンエネルギー投資が必要となり、その資金の多くは政府による国債発行によって調達されると考えられます。気候変動の緩和を重要な課題として取り組み、この移行達成に重要な役割を果たすであろう国々へ直接的な資本配分を促進するために、投資家は、分析的ソリューションを必要としています。

本記事では、ソブリン債投資家が気候変動関連のリスクと機会を組み入れようとする際の一般的な課題について、発行体であるそれぞれの国を評価するために使用するデータと、気候変動分野のポートフォリオ構築の際の複雑なタスクの両面から考察します。

各国の気候変動対策を評価する際の課題

投資家がソブリン債に気候変動リスクを組み込もうとする際に直面する課題の多くは、データに関連しています。企業のESGデータや気候データとは異なり、入手できる気候変動関連データの情報源が極度に少ないため、せっかく入手したデータが新しい情報を提供しなかったり、関連性のない情報であったりする問題に、ソブリン投資家は直面しています。加えて、選択された指標には経済格差によるバイアスが強く現れていることが多く、「持続可能性(サステナビリティ)」の名の下に、意図せずに先進国市場への資本流入を誘導されてしまう可能性があります。

さらに課題を挙げると、ソブリン債に含まれる気候変動リスクを評価することに関して、規制上だけでなく国際的にもコンセンサスが得られていないことがあります。このような評価には、根拠が乏しい、より広範なサステナビリティ指標が組み込まれていることが多く、気候変動の強度が希薄化している可能性があります。気候変動に特に焦点を当てて評価する場合でも、物理的リスクと移行リスクの二つの側面を考慮する必要があります。どちらのリスク要素も政府の信用力に影響を与える可能性があることは明らかですが、その推進要因や潜在的な経済的影響という点ではまったく異なります。特に移行リスクは、より短期間で顕在化すると予想されるため、気候変動の各リスク要素を個別に評価することは非常に重要です。

ブルームバーグ国別気候スコアを活用

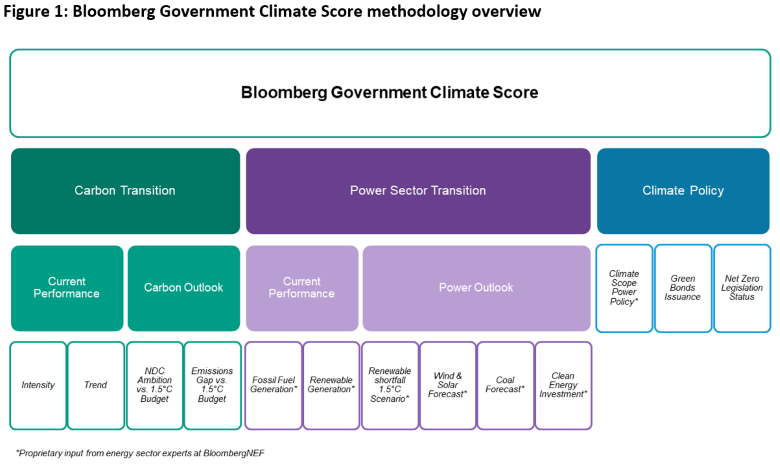

ブルームバーグ国別気候スコア(GOVS)は、世界140カ国以上を対象に低炭素社会移行に向けた各国政府の準備状況を体系的に評価するために開発されました。本スコア算出方法は、その国が経済成長を確保し、かつインフレ環境を回避しながら、どの程度気候変動への緩和へ移行できるかを考慮しています。図1に示されているスコアリングのアプローチは、脱炭素化の進捗状況、気候変動政策、規制の状況を総合的に評価し、電力セクターが気候変動緩和において果たす重要な役割を考慮しています。また、電力セクターに関する詳細な見通しも含まれています。

この分析手法のそれぞれの柱には、低炭素社会への移行が将来的にその国の経済にどのような影響を与えるか測定する今後の見通しに関する指標が含まれています。重要なのは、このスコアが過去の傾向だけに注目するのではなく、各国が表明している排出量削減の意図を評価していることです。炭素排出原単位の指標は、進捗状況が異なる国や地域間で公平に評価できるよう、1人当たりと単位GDP当たりの両方の方法で組み入れられています。

スコアの基盤となる入力データの大部分(ウェイトで80%以上)は、社内で独自に開発した指標です。電力セクター移行の柱には、BNEFのセクター専門家が作成した電源構成の詳細な予測が統合されています。一方、気候政策の柱には、BNEFのClimatescopeから得た電力セクターにおけるクリーンエネルギー政策の評価が含まれています。

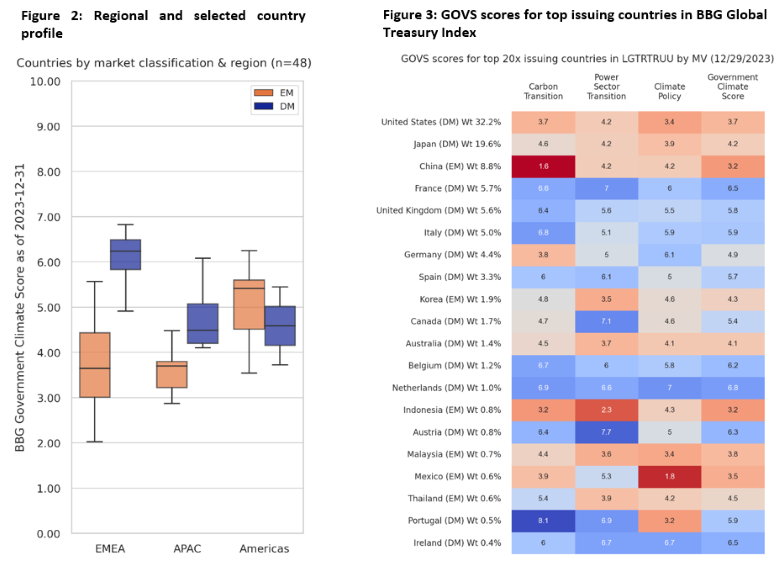

要約すると、GOVSは、低炭素社会への移行に向けた各国のパフォーマンスを理解し、検証するための「レンズ」を提供します。図2は、各国のヘッドライン・スコア(国別気候スコア)の分布を、各地域および市場分類(先進国市場(DM)または新興国市場(EM))ごとにグループ化して視覚化したものです。図3は、ブルームバーグ・グローバル国債インデックスで時価総額(MV)上位20カ国の国別スコアをリストしたものです。

すぐに分かることは、他の国政府機関のデータセットに見られるような経済格差によるバイアスがこのスコアには現れていない点です。DMとEM国間の格差は地域によって異なりますが、どの地域でも分布に重複が見られます。例えば、アジア太平洋地域(APAC)では、オーストラリアや日本などの主要経済国は、他のDM国に比べて低いスコアを示しており、また、韓国やタイなどのEM国にも後れを取っています。北中南米でも同様に、ブラジルやコロンビアなど、ラテンアメリカ諸国の一部が米国を上回っています。

本スコアの基盤となる詳細な国レベルのデータを分析することで、一部の国がパリ協定の目標達成に向けた準備態勢でリードしている理由を明らかにできます。このように、ブルームバーグ ターミナル(GOVS<GO>スコア)を活用することで、より詳細な分析が可能になります。例えば、なぜフランスがすべての指標にわたり一貫したパフォーマンスを示してリードしているかなども判断できるようになります。

気候変動を考慮したソブリン債ポートフォリオの構築

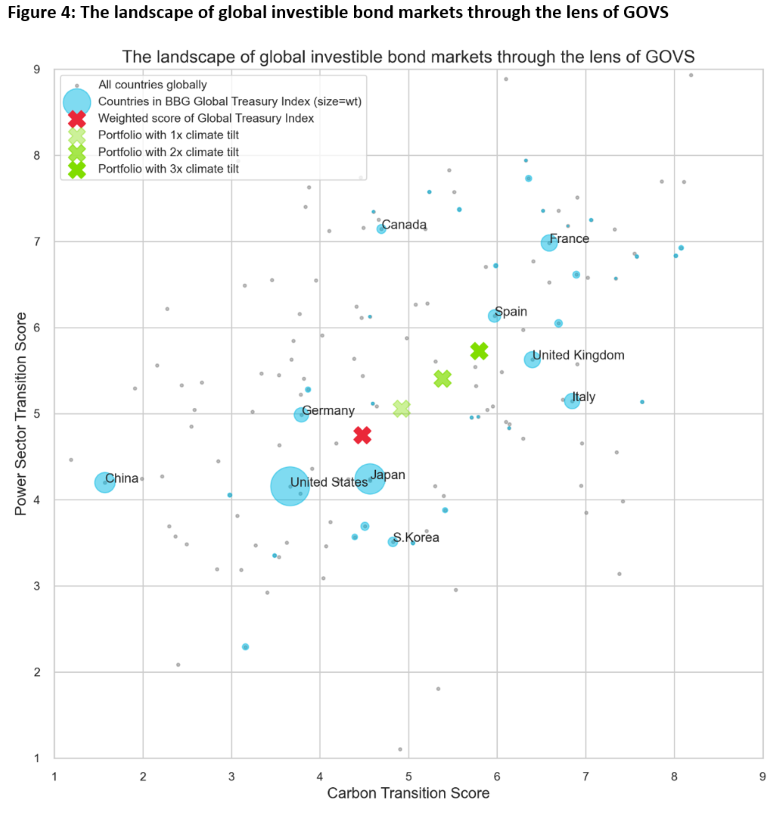

気候変動関連の考慮事項をソブリン債ポートフォリオ構築に組み入れる上での重要な課題の一つは、ポートフォリオレベルでの気候変動に特化した指標と他のさまざまな伝統的な投資目的(デュレーションや利回りのエクスポージャーを同程度に維持することなど)との微妙なバランスです。先進国への資本配分により、より高い水準のインパクト達成を目指す投資家がいる一方で、トラッキングエラーや国のアクティブウェイトに対する許容度が低く、結果として気候変動パフォーマンスが適度に上昇することを容認する投資家もいます。図4の分析では、本スコアを用いてカスタマイズすれば、資産配分を先進国により傾斜させることも可能であることを示しています。

このチャートでは、スコアを構成する2つの柱(炭素移行スコアと電力セクター移行スコア)と各国のパフォーマンスを青色で示しています。赤い十字はブルームバーグ・グローバル国債インデックスの加重スコアを表し、緑の十字は気候変動を考慮したソブリン債ポートフォリオの導入オプションの範囲を示しています。ティルトの強度を上げることで、フランスやカナダ、英国など、パフォーマンス上位の国(右上の象限にある国)をどの程度オーバーウェイトにするかを調整することができます。

この柔軟なティルトアプローチは、当社が最近提供を開始した「ブルームバーグ気候ティルト国債インデックス」ファミリーにも採用されています。これらの指標は、パリ協定目標達成に向けた準備状況に基づいて各国のウエートを傾斜させるという単一で、明確な目的に焦点を当てています。この結果、この指標は排出源に対して排出原単位の削減を達成するだけでなく、自国経済の脱炭素化に向けた具体的な計画を持つ政府に資金を誘導することで、現実社会の移行を支援することになります。

投資家は、ティルトの強度を調整するだけでなく、特定のCO2排出強度の低減や、再生可能エネルギーによる発電量の増加など、特定の成果を目指すために最適化することができます。さらに、テーマ別の除外を使用して国の組み入れを変更したり、分散化のためにウェイトに上限を設けたりすることもできます。いずれの場合も、構築したポートフォリオは、GOVSを通じて強固かつ透明性の高い独自の気候変動スコアで裏付けされています。

排出量ネットゼロの達成に向けた競争の最新情報を提供

ブルームバーグ国別気候スコア(GOVS)とブルームバーグ気候ティルト国債インデックスは、世界的な気候変動目標の達成に向けて最善の準備が整っている国々に投資するためのツールを投資家に提供します。このトピックについては、近日中に発表するホワイトペーパーでさらに詳しく説明し、このスコアを使ったポートフォリオ構築のアプローチについて詳細に検討する予定です。ブルームバーグ ターミナルのユーザーは、GOVS<GO>でブルームバーグ国別気候スコアに、IN ESG<GO>でブルームバーグ気候ティルト国債インデックスにそれぞれアクセスできます。

本稿は英文で発行された記事を翻訳したものです。英語の原文と翻訳内容に相違がある場合には原文が優先します。

本資料配信に含まれるデータおよびその他の情報は、例示のみを目的とし、「現状のまま」提供されます。法的拘束力を持たず、かつ、金融商品に関する助言ではなく、事実情報の提供と見なされます。BLOOMBERGおよびBLOOMBERG INDICES(「当インデックス」)は、ブルームバーグ ファイナンス・エル・ピー(「BFLP」)の商標またはサービスマークです。BFLPおよびその関連会社(当インデックスの運営会社であるBISLを含みます)、またはそのライセンサーは、当インデックスのすべての所有権を有します。ブルームバーグ・エル・ピー(「BLP」)またはその子会社は、BFLP、BISLおよびその子会社にグローバルマーケティング業務および運用支援・サービス業務を提供しています。