Read the English version published on November 22, 2024.

本稿は、ブルームバーグのコモディティー・暗号資産プロダクトマネジメント部門責任者、Jigna Gibbが執筆しました。

2024年は、暗号資産(仮想通貨)にとり画期的な1年でした。 米国証券取引委員会(SEC)は上場投資信託(ETF)形式での投資を、1月にビットコイン、5月にはイーサリアムについて承認しました。この結果、仮想通貨市場へのアクセスが身近なものとなります。2024年には金およびビットコインは過去最高値を更新しました。金は1年で44ポイント上昇して10月30日に$2787ドルとなり、ビットコインは米大統領選挙後に年初から2倍以上高騰して過去最高値を記録しました。投資家の間での普及期待と米次期政権の前向きな金融政策姿勢がデジタルアセットを一段と押し上げています。

金はビットコインの挑戦を受けるチャンピオン

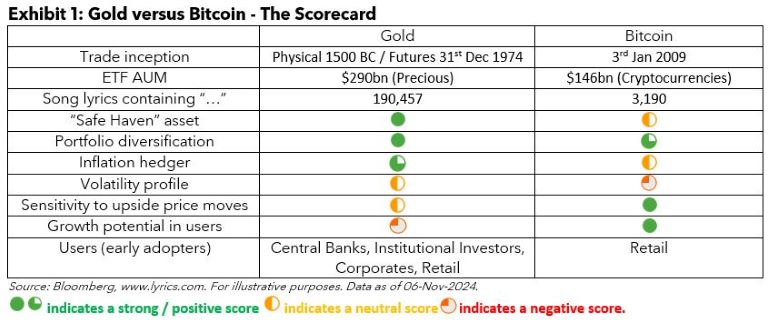

金とビットコインは従来の資産に対するリターンの上乗せ、分散、プロテクションを提供するオルタナティブ資産の一つとして利用できます。 紀元前1500年ごろの古代エジプト時代から、金は国際貿易に用いられてきました。ビットコイン・ネットワークは、2009年1月3日、「サトシ・ナカモト」が最初のブロックチェーンをマイニング(採掘)したときに誕生しました。 図表1は、金とビットコインの基本的な特性と適用されるスコアを示します。金は投資と消費者向け宝飾品という二つの役割を果たしており、さまざまなユーザーに広く受け入れられています。一方で、ビットコインは分散化機会を提供します。

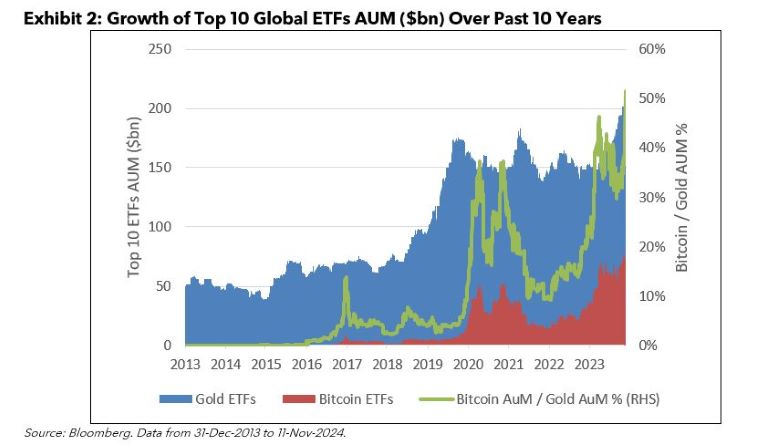

金は投資業界において、長く深い歴史があります。 一方、ビットコインは金融投資の「新顔」であり、当初は、個人投資家層を中心にスタートしました。仮想通貨はまだ始まったばかりであるにもかかわらず、ETFの運用資産残高は今年1460億ドルに膨らんでいます。これは、2024年11月7日時点の金関連ETFのグローバル総運用資産額2900億ドルの約半分に相当します。

投資家は金およびビットコインに直接アクセスすることができます。金の場合は現物を購入し、ビットコインの場合はマイニングしたりデジタル口座で保有したりすることができます。また仮想通貨のインデックスは、投資家により多くの選択肢を提供します。 ブルームバーグは、単一資産インデックスのビットコイン・インデックス BITCOIN Index とイーサリアム・インデックス ETHEREUM Indexに加え、均等加重インデックスのXBTXETEW Indexと時価総額加重平均インデックスのXBTXETMC Indexを提供しています。2018年にブルームバーグはギャラクシーと共同で、米ドル建て取引で最大となる仮想通貨のパフォーマンスを追跡する、ブルームバーグ・ギャラクシー・クリプト・インデックス BGCI Indexを構築し、2021年には、ブロックチェーン・ベンチマークにおける分散型金融サービスの時価総額加重平均に修正を加えたブルームバーグ・ギャラクシーDefiインデックス(DEFI)DEFI Indexを構築しました。2006年には、金ローリング先物のパフォーマンスを追跡するブルームバーグ金サブインデックス・トータルリターン BCOMGCTR Index の提供を開始しました。投資家は、レバレッジ、インバース、ロールセレクト、フォワードの各インデックスを通じて金にアクセスすることができます。

今年のSECの承認以降、仮想通貨ETFの運用資産残高は爆発的に増加しています。 図表2は、金とビットコインに連動するETF上位10位の運用資産残高推移を示しています。 ETFは、インデックスやToken(トークン)価格を参照する資産価格に連動するように設計されています。 ETFによる投資は、セキュリティーや保管、保険などに煩わされることなく、シンプルかつ流動的な形で金を保有できます。 同様に、仮想通貨ETFでは、取引所でコインを購入する複雑な手続きを経ず仮想通貨にアクセスできます。

金とビットコイン、それぞれの利点

金も他の金属と同様に採掘されます。 生産量に関しては、世界の金の大半はすでに採掘済みと推測されていますが、今後新たな金鉱脈が発見される可能性もあります。 ビットコインの供給は固定されているため、容量はあらかじめ決まっていますが、ビットコインキャッシュやビットコインSVなどのフォーク(ブロックチェーンの分岐)が存在します。 さらに、さまざまな仮想通貨が生まれています。

ビットコインは、政府や中央集権的な機関や銀行によってコントロールされておらず、非中央集権的な独立性の確保が可能です。このため、ビットコインが安全資産としての役割を果たし得るかが議論の的となっています。金は安全資産として認知されているため、経済的混乱が生じたり、地政学的緊張が高まったりすると注目を集める傾向があります。また、インドや中国など非常に人口の多い国では、金は文化的に非常に重要なものとなっています。 利下げサイクルの始まりと米ドルの下落が、金の堅調なパフォーマンスに貢献してきました。金は米ドル建てなので、ドル安となれば金価格が上昇し、逆もまた同様です。 ビットコインへの投資意欲が衰えないのは、過去に「パラボリック」なプライスアクション(価格変動)を経験したことから、「機会を逃すのではないかという恐怖心」があるためです。

金とビットコイン双方に共通する要素は、長期的な価値の貯蔵手段であることです。さらに、両資産とも米ドルおよび法定通貨保有に対する代替手段とみなされており、これが世界の中央銀行にとって検討課題となっています。より全体的にみると、金とビットコインの価格は投資家のセンチメントとアペタイトに左右されます。

ストレスがかかる期間では、投資家は資産を売却して現金保有に動くことから、金とビットコインの価格は下落します。また、関連資産クラスからの影響も受けます。金の場合はコモディティと通貨、ビットコインの場合はテクノロジー関連株です。

采配を振るのは?

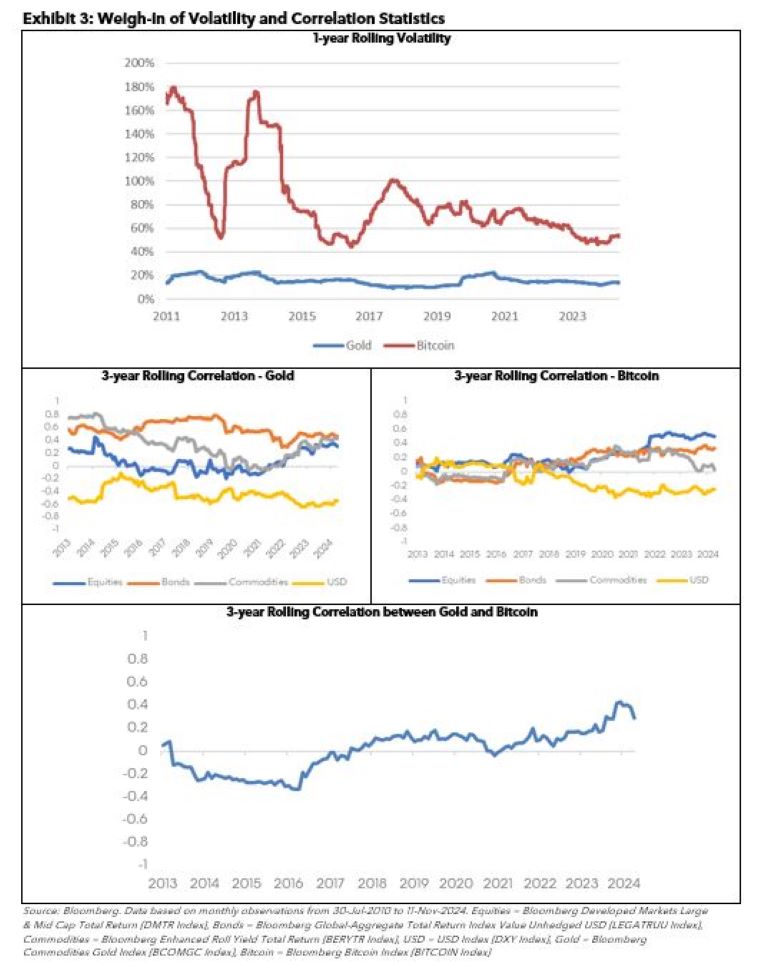

財務面を比較するため、共通する期間での金とビットコインでボラティリティと相関特性を見てみましょう。

図表3の一番上のチャートを見ると、ビットコインの1年間のボラティリティは約50%で、金の2倍以上であることがわかります。対伝統的資産の3年間でのローリング相関という点では、ビットコインは株式、債券、コモディティに対して比較的安定的かつ中立の相関を示し、金は債券とコモディティと正の相関、株式に対しては中立となっています。金もビットコインも、米ドルに対しては負の相関を示しています。 興味深いことに、金とビットコインの長期的な相関はゼロに近いため、双方を合わせて保有することで追加的な価値がマルチアセット・ポートフォリオにもたらされます。

金 vs ビットコイン:どちらを持つべきか

伝統的なマルチアセット・ポートフォリオで金とビットコインのどちらを保有すべきか、という点に関しては、特にポートフォリオの分散という面から、それぞれの資産が独自の利点を持っていることは明らかです。分散投資や米ドルに対するヘッジなど、金とビットコインには多くの共通要素があります。ただし、長期的なボラティリティ特性やモメンタムなど、異なる点も多くあります。1970年代の高インフレ期には 金の重要性が投資家の間で高まり、安全資産としての地位が確立されました。今回のインフレ期において、ビットコインがこの地位を受け継ぐことになるのでしょうか。投資家の関心は急速に高まっています。ビットコインのETF運用資産残高は加速度的に増加しており、金の運用資産残高に迫っています。金とビットコインのように、プラスの長期リターンをもたらす相関性がない資産は、長期的利益を確保し、ボラティリティを抑えるため、マルチアセット・ポートフォリオに追加的な価値をもたらします。

金もビットコインも優れた選択肢であるならば、即断する必要はなく、大胆に考えると、「ビットコイン vs 金」ではなくて、「ビットコイン& 金」、なのかもしれません。

本稿は英文で発行された記事を翻訳したものです。英語の原文と翻訳内容に相違がある場合には原文が優先します。