本稿はブルームバーグ・インテリジェンスのESG担当アナリスト本間 靖健および工業セクターアナリスト北浦 岳志が執筆し、ブルームバーグ・ターミナルに掲載されたものです。

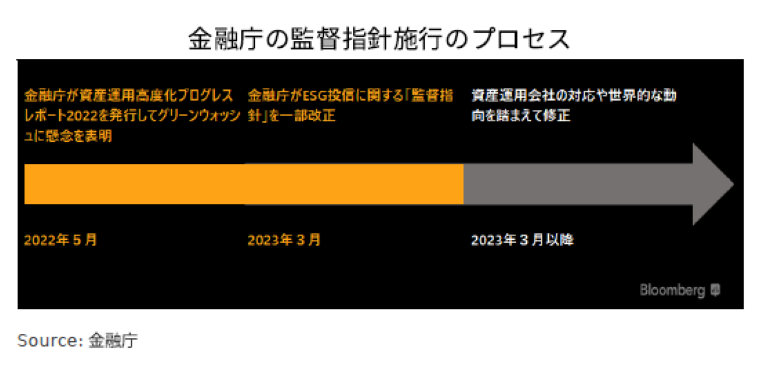

ESG(環境・社会・ガバナンス)投信に関する金融庁の規制が強まれば、今後市場の萎縮を招くことにつながろう。2023年3月、金融庁は監督指針を発表。「グリーンウォッシング」を防ぐため、ESG投信を設定する資産運用会社に対し、投資対象選定の主要な要素となるESGの具体的内容や勘案方法等を目論見書に記載をするよう求めた。

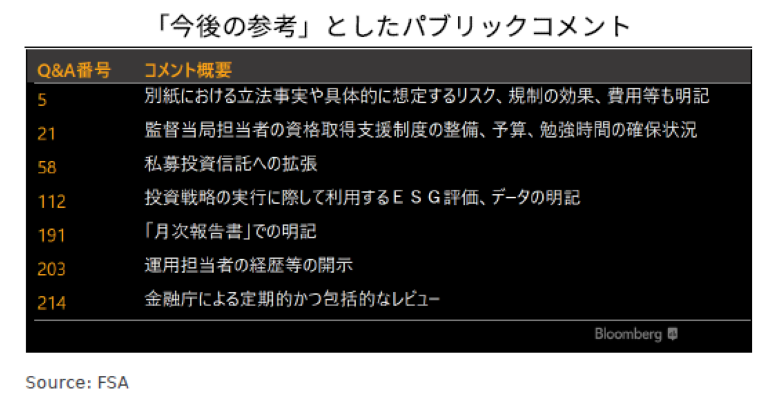

同監督指針に対して寄せられた200を超えるパブリックコメントのうち、規制の強化に関する6件について「今後の参考」にするとの記述があるが、強化の議論が進めば既に縮小傾向にあるESG投信市場に拍車をかける可能性があろう。

影響:ESG投信規制が市場を萎縮させる可能性あり

金融庁によるESG投信に関する監督指針の改正は、欧州SFDR(サステナブルファイナンス開示規則)といったグローバルな枠組みに沿って、グリーンウォッシング(実際の運用プロセスは不十分であるがESG投資だと投資家側に誤解させること)を防ぐことを目的としている。

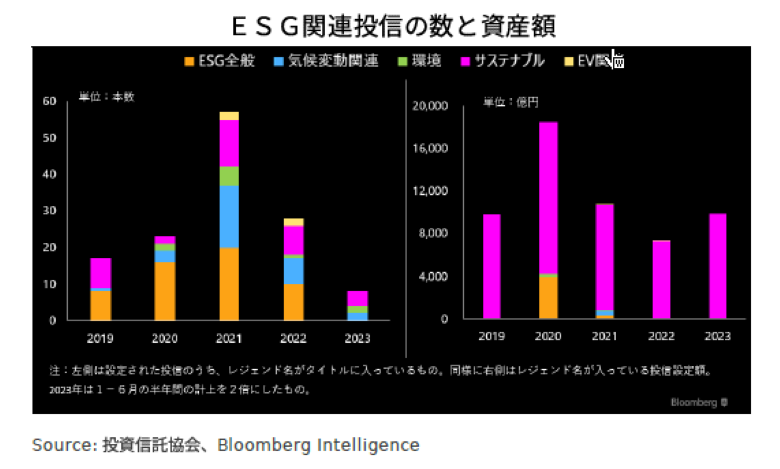

一方で、過度な規制強化は資産運用会社にさらなる負担を強いることになり、ESG投信市場を萎縮させることにつながりかねない。実際に、ESG投信規制の議論が始まる前の2021年と比較して23年はESG投信設定数が90%の急減となった。ESG投信の設定時運用資産額も21年比で8%減だ。

投信設定数、額ともに減少が続けば、ESGに対する投資需要が減衰しているとも捉えられ、株主が懸念している環境問題や社会課題への取り組み、コーポレートガバナンスの強化に水を差しかねない。金融庁のESG投信規制に関する情報発信には今後も注目が集まろう。

今後の見通し:金融庁はESG投信規制を強める可能性がある

ESG投信に関する監督指針に寄せられた216個ものパブリックコメントの中で、規制を強める趣旨のコメント6個に対して、金融庁は「今後の参考」と記述した。今後、これらの項目が規制強化の具体的な対象候補となるだろう。

例えば、ESG投信に関する規制の引き金となった「資産運用業高度化プログレスレポート2022」でも金融庁がESG専門部署や人材の不足に強い懸念を示していたため、ESG投資に対する組織的な体制の開示が求められる可能性がある。そのうえで投資資産の選択方法について、使用したデータや算出の詳細を含めた開示も求められよう。

ESG専門人材の不足に関する懸念に対しては、ESG投信の運用担当者の経歴まで公開すべきとの意見もある。最後に、金融庁によるESG投信の定期的かつ包括的な検査が必要とのコメントまであった。

これら規制強化に向けたコメントに対し、金融庁が否定的な口調ではなく「今後の参考」としたことには注意が必要とBIでは考えている。

問題点:ESG投信におけるグリーンウォッシング

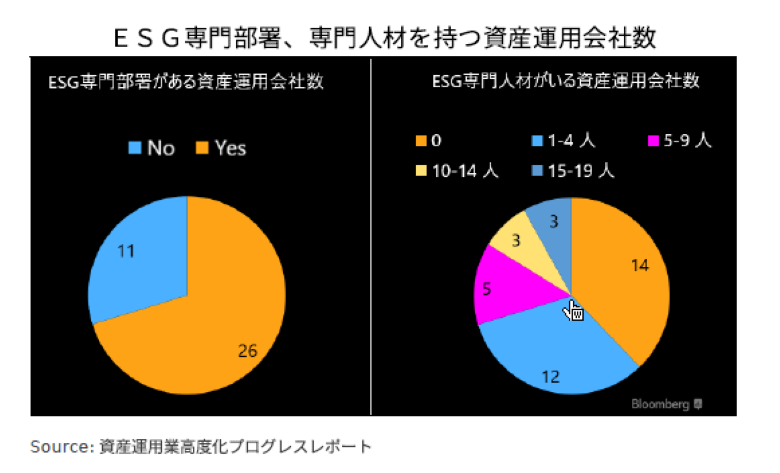

金融庁は、数多くの資産運用会社にESGの専門部署や専門人材がいないことで、特に投信市場においてグリーンウォッシングを招くと懸念を表明している。

「資産運用業高度化プログレスレポート2022」では、37社もの資産運用会社に実施した調査において、30%となる11社がESGの専門部署、チームがないと回答した。また、40%にあたる14社はESGの専門人材がいないと回答するなど、ESG投資を実施するための実効的な体制整備の必要性が示されている。

金融庁は同統計を踏まえ、「資産運用会社への期待」として、専門性を有する人材の確保を含めた必要な組織体制の構築を最初に記述し、グリーンウォッシングを防ぐためにESG要素の特定や評価、エンゲージメントや議決権行使についてまで資産運用会社に説明できるよう要求した。