この記事は、ブルームバーグの株式インデックス・プロダクトマネジャー、Mike Pruzinskyが執筆し、ブルームバーグターミナルに掲載されたものです。

Read the English version published on February 1, 2024.

2023年振り返り

2023年の世界株式市場は、経済的、地政学的な不確実性に直面したものの、インフレ率が低下し、ソフトランディングの可能性がさらに明確になったことから、驚くほどの回復力を見せました。市場が米連邦準備制度理事会(FRB)による2024年半ばまでの利下げ開始の影響を織り込み始めたことで、投資家の忍耐も報われました。これを背景に、ブルームバーグ・ワールド大中型株指数(WORLD)も上昇し、2023年11月には過去10年間で3番目の好成績となりました。同インデックスは2023年には22.2%上昇しました。

それでも地域や投資スタイル別のかい離は依然として大きく、特に米国株式市場ではいわゆる「マグニフィセント・セブン」と称されるハイテク大手7銘柄が台頭し、桁外れのリターンをもたらしました。通信や一般消費財、テクノロジーといった伝統的セクターが前年比で急反発したことも、堅調なパフォーマンスを支えました。加えて、人工知能(AI)やブロックチェーンなどの革新的なテクノロジーに対する期待が、市場の地合いの強さにつながりました。

今年、投資家は企業の収益成長が減速する兆候に細心の注意を払うでしょう。また、金利動向に最も左右される傾向がある住宅市場と金融セクターの健全性も注視されるでしょう。ブルームバーグ・インデックスのプロダクトチームがモニタリングし、今後の方向性の見極める手掛かりとなる、いくつかの重要なインサイトを以下に挙げます。

先進国市場か新興国市場か

先進国市場が主導的地位を維持できるでしょうか。それとも、新興国市場が失われた10年を取り戻す準備を整えるでしょうか。

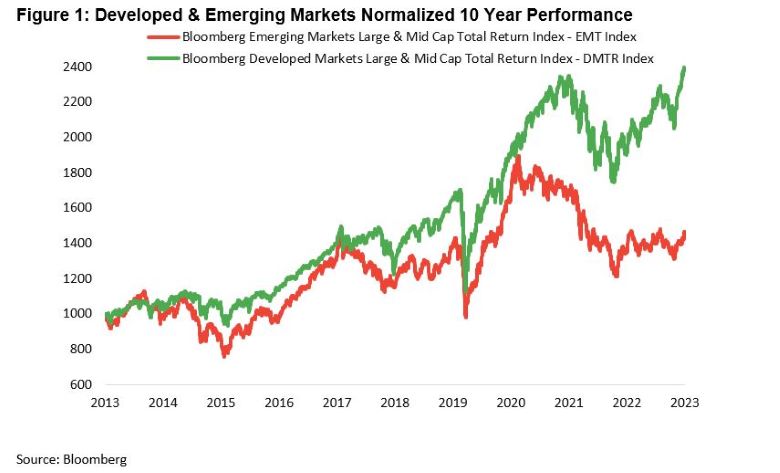

ブルームバーグ先進国市場大中型株指数(DM)に代表されるように、先進国市場の株式は2013年以降、新興国市場株式を大きく上回ってきました。過去10年間、ブルームバーグ新興国市場大中型株指数(EM)は年率3.9%のわずかな上昇にとどまり、DMに累積ベースで93%超アウトパフォームされました。このため、投資家は新興国市場株式のメリットを考え直すようになり、株価は今や過去数年間の最安値水準で推移しています。

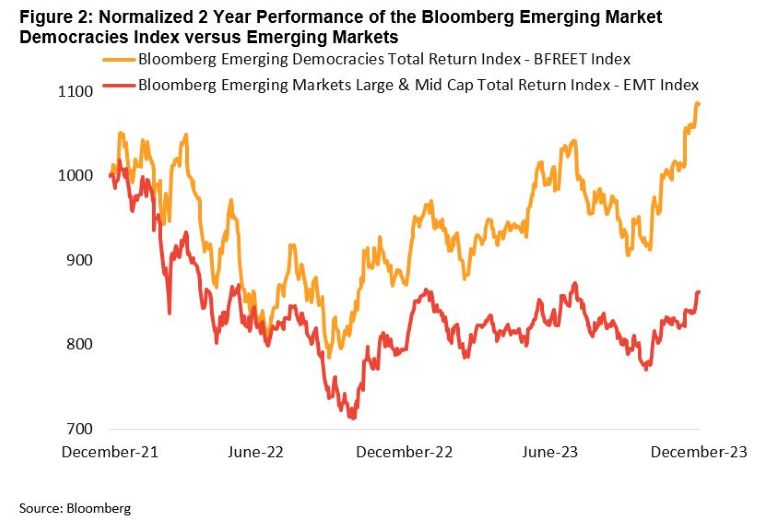

新興国市場をさらに深く観察すると、政治的権利と自由権が重視される国を拠点とする企業を選択することに、潜在的な好機があるのが分かります。これらの株式市場は多くの場合、より透明性が高い規制の枠組みがあり、投資家保護措置も強化されています。また、自由市場政策は競争とイノベーションを促し、経済成長と株式市場のパフォーマンスを後押しする傾向があります。

加えてこれらの市場は大抵、生産性向上と景気拡大につながる、若い人材の増加に恵まれています。ブルームバーグ新興国市場民主主義国トータルリターン指数(BFREET)は、米人権団体フリーダムハウスによって選挙制に基づく民主主義国家として分類される国に属する企業のパフォーマンスを追跡するために構築された指数です。この指数は、近年世界で緊張が高まった時期を通じて、相対的にアウトパフォーマンスが見られました。

「マグニフィセント・セブン」ハイテク大手7銘柄の次の展開

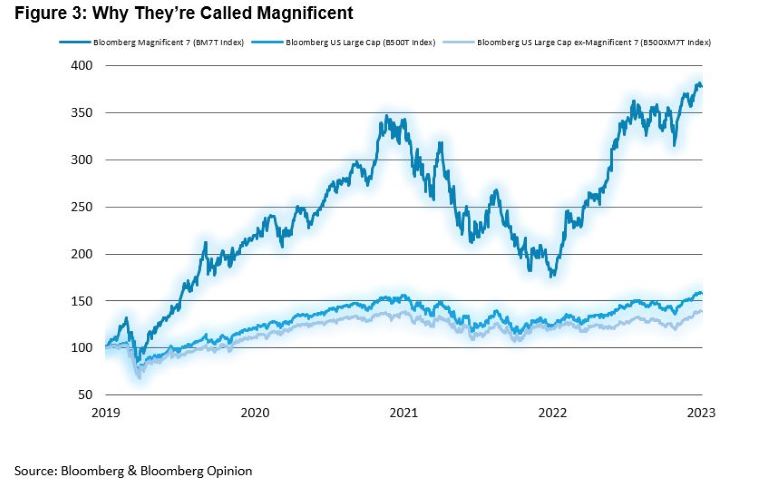

ブルームバーグ・マグニフィセント7トータルリターン指数(BM7T)(アマゾン・ドットコム、アップル、グーグル親会社のアルファベット、メタ・プラットフォームズ、マイクロソフト、エヌビディア、テスラで構成され、四半期ごとに均等加重によるリバランスを実施)は、2023年には107%と大幅に上昇し、12月末時点でブルームバーグ米国大型株指数(B500)の時価総額の27%超を占めました。この集中リスクを受け、これら7銘柄を含めた場合と除外した場合でパフォーマンスを比較する向きも増えています。

これまでは、このような懸念への回答を導き出すのに適した、広く普及している指数というものは存在しませんでした。しかし、上記二つのブルームバーグ指数と、最近発表されたブルームバーグ米国大型株(除マグニフィセント・セブン)指数(B500XM7T)を合わせて使用すると、パフォーマンスとバリュエーションを比較するこの種の分析を簡単にできるようになります。

マグニフィセント・セブンの最近の上昇を受け、ニフティ50やドットコム・バブルのように、一部の企業が企業集中型パフォーマンスをけん引したという過去の事例との類似点を指摘する弱気アナリストもいます。マグニフィセント・セブンが時価総額加重指数の中で大きなウエートを占めていることを踏まえて、投資家が改めて気付くのは、すべての指数が均等に設定されているわけではなく、そのため今こそが自らのベンチマークの活用方法が適当かどうかを検証する好機かもしれないということです。

ブルームバーグ株価指数のサービスとカスタマイズのオプションに関する詳細につきましては、こちらの概要をご参照ください。

AIの商業化と収益化

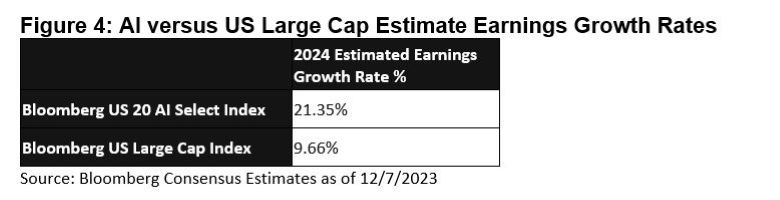

AIが産業に革新をもたらし、企業に競争優位性を提供する可能性は、2023年に大きな注目を集めました。機械学習や自然言語処理をはじめとするAI駆動型の技術は、金融、医療、テクノロジーなどさまざまなセクターでの応用が拡大し続けています。こうした普及と継続的な成長予想が、イノベーションの最先端に立つAI関連銘柄の魅力を高めています。

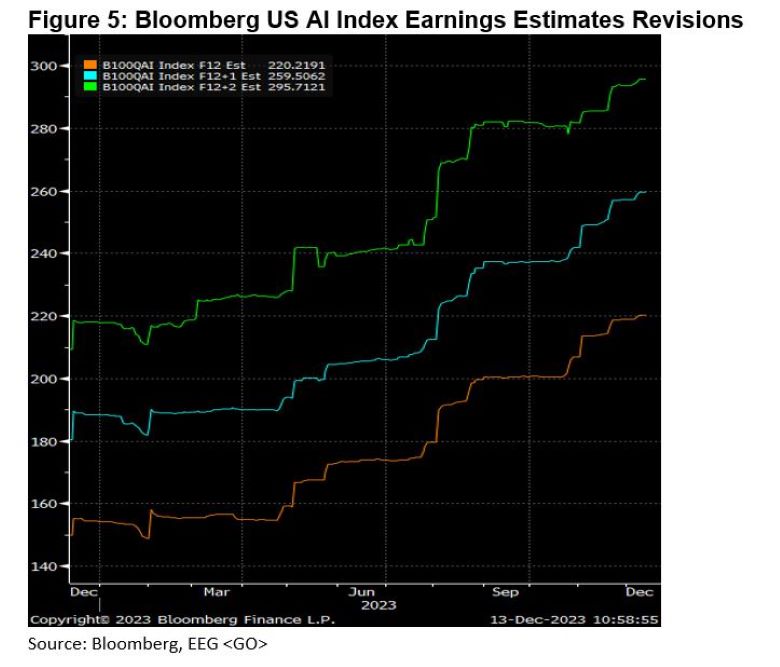

ブルームバーグ米国20AIセレクトトータルリターン指数(B100Q)の長期見通しは、AIの普及と成長が利益につながることを示しています。同指数の2024年コンセンサス予想利益成長率は、総合指数の成長率の2倍以上になると予想されています。

AIが要因となる利益予想の上方修正も2024年には引き続き増えるとみられます。

ファクター投資の進化

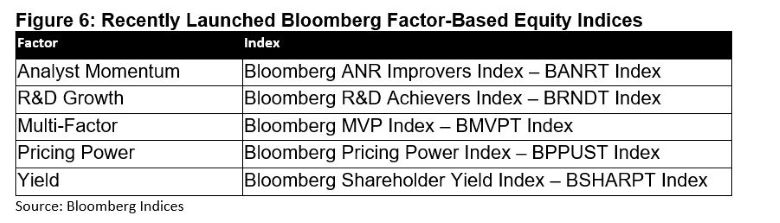

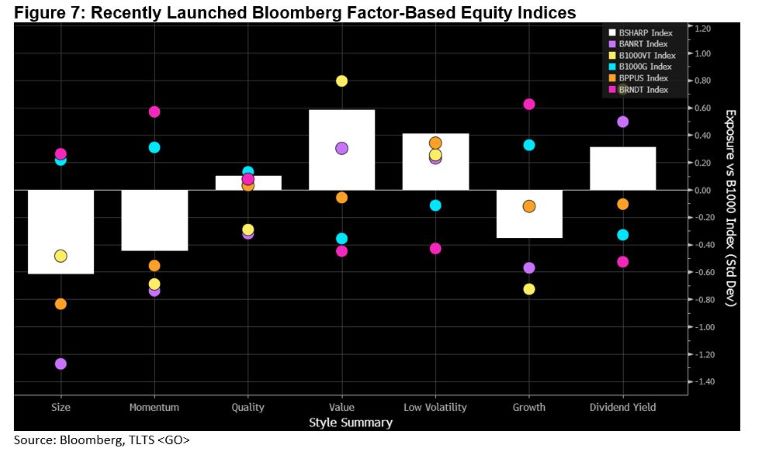

これまでのところ、2020年代はその前の10年間とはマクロ経済状況が大きく異なってきており、特に金利とインフレ率が上昇しました。インフレはこの40年近く見られなかった高水準にあります。しかし、最近のマクロ経済状況は、新しい体系的なファクター投資戦略が出現・隆盛する機会をもたらす可能性があります。投資家がよく重視するのはバリューや成長といった伝統的なファクターですが、ブルームバーグ・インデックス・リサーチ・チームは、さまざまな経済状況下で機能する、革新的なファクター・ベースの指数戦略の開発に取り組んでいます。これらの新しい指数は、どちらかといえば、一般的なファクター配分よりも、投資家に優位性を提供できる可能性のあるブルームバーグ独自のデータセットに基づいています。

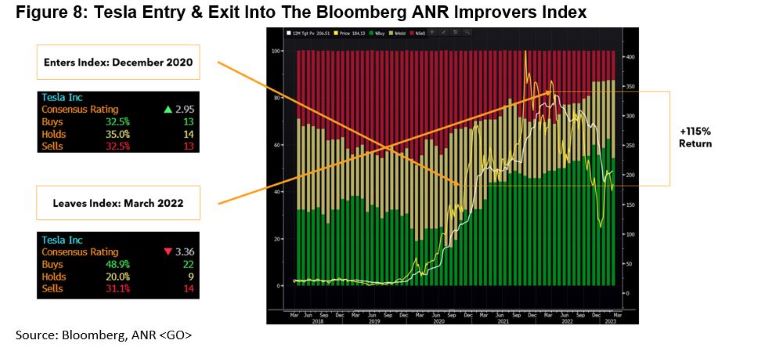

例えば、ブルームバーグANRインプルーバーズ・トータルリターン指数(BANRT)が挙げられます。この指数は、ブルームバーグ ターミナルの中でも定評のあるアナリスト・レーティング(ANR) 機能で集計されているアナリストのコンセンサス予想を活用します。単にコンセンサスに収束するのでなく、アナリストがより強気になった銘柄を選定することを目指し、アナリスト・レーティングのスコアが期間中に最も改善した銘柄に注目することで、指数の構成銘柄を選定します。

もう一つ注目すべき指数は、ブルームバーグ価格決定力トータルリターン指数(BPPUST)です。これは、常連客へのコスト転嫁によって安定した利益率を維持できる位置付けの企業を特定することを目的としています。鍵となるリサーチを活用して、利益率が必ずしも高くなくても、総利益率が安定している企業を体系的に選定します。

詳細につきましては、Cracking the code of pricing power (価格決定力の法則を読み解く)ブログおよび資料をご参照ください。

インフラや再生可能エネ企業に恩恵か-インフレ法とインフラ法で

2023年はクリーンエネルギー銘柄にとって厳しい年でしたが、気候変動問題に取り組む政府の政策やコミットメントが2024年の強気シナリオを支えるとみられます。特に、米国のインフレ抑制法(IRA)やインフラ投資雇用法(IIJA)は、インフラ、再生可能エネルギー、電化、および気候適応ソリューションを支援する企業の利益拡大につながる大きな潜在的要因と見込まれています。太陽光発電やバイオ燃料、水素関連の株式は、これらのサービスに対する将来的需要が増えたことで、上昇が期待されます。

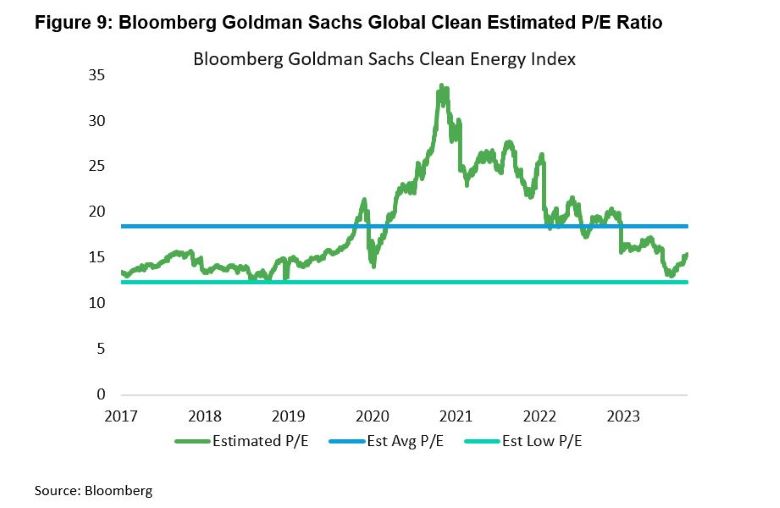

ブルームバーグ・ゴールドマンサックス・クリーンエネルギー・トータルリターン・インデックス(BGSCET)を例に挙げましょう。このインデックスは、ブルームバーグ・ニューエネルギー・ファイナンス(BNEF)とブルームバーグ・インテリジェンス(BI)の双方からのインサイトを活用して構築されています。このインデックスは、過去10年間の大半において平均予想株価収益率(PER)を上回る水準で推移してきたものの、最近最低値付近で底入れしたのち、まだ過去平均を大幅に下回っています。このような投資家の期待の低さは、米国政府の支援と相まって、気候変動対策を支える指数構成銘柄の2024年見通しにとって好材料となるはずです。

投資のパーソナライズ化とインデックス運用の行方

パッシブ型投資を通じたインデックス運用は、今後も投資家の人気を呼ぶとみられます。ETF(上場投資信託)や指数ベースの銘柄には10年連続で資金流入が見られました。一方で、アクティブ型銘柄では10年連続で資金流出がありました。インデックス運用の予測可能性は客観的で透明性が高いことから、予想通りのパフォーマンスを見せる傾向があるインデックスは投資家に人気となりました。

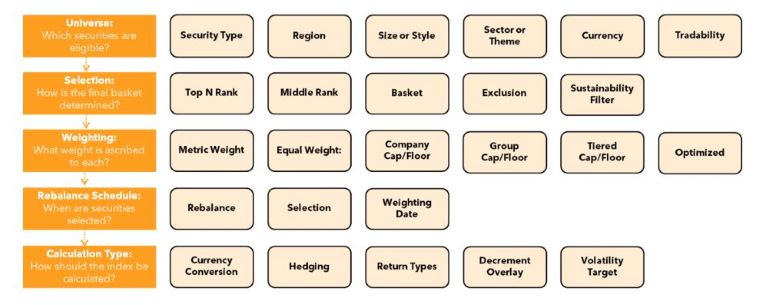

資産保有会社や金融商品発行会社がこのようにインデックスの価値を認めたことで、ルール・ベースのアプローチを通じて目標を達成する手法も洗練度が高まりました。ブルームバーグ株価指数は、積み上げ式のアプローチを採用しており、適格性、銘柄選定、ウエート付け、算出方法などを調整してカスタマイズできます。

2024年の展望

これまでのことをまとめると、2024年の株式市場展望は、景気回復の進展、技術の進歩、および財政政策が支援材料となり、楽観的とみられます。とはいえ、地政学的要因や経済状況の変化を注視する姿勢は維持すべきです。慎重なインデックス戦略は、期待が高まる数多くの新しいトレンドを活用しながら、将来起こり得る難局を切り抜けるための一助となるでしょう。

ブルームバーグの株式指数に関する詳細 につきましては、こちらをご参照ください。

本資料配信に含まれるデータおよびその他の情報は、例示のみを目的とし、「現状のまま」提供されます。法的拘束力を持たず、かつ、金融商品に関する助言ではなく、事実情報の提供と見なされます。BLOOMBERGおよびBLOOMBERG INDICES(「当インデックス」)は、ブルームバーグ ファイナンス・エル・ピー(「BFLP」)の商標またはサービスマークです。BFLPおよびその関連会社(当インデックスの運営会社であるBISLを含みます)、またはそのライセンサーは、当インデックスのすべての所有権を有します。ブルームバーグ・エル・ピー(「BLP」)またはその子会社は、BFLP、BISLおよびその子会社にグローバルマーケティング業務および運用支援・サービス業務を提供しています。

本稿は英文で発行された記事を翻訳したものです。英語の原文と翻訳内容に相違がある場合には原文が優先します。